2024. 6. 21. 17:35ㆍ주식기초공부

작가 소개_Alexander Elder

구 소련의 레닌그라드에서 태어나 에스토니아에서 성장했으며 이곳에서 열여섯 살에 의과대학에 진학했다. 선의(船醫)로 근무하던 스물세 살에 아프리카에 정박한 배에서 탈출해 미국으로 망명했다. 그후 뉴욕에서 정신과의사로 일하면서 정신과 분야의 잡지 《사이키애트릭 타임즈(Psychiatric Times)》의 에디터로 활동했으며 컬럼비아 대학교에서 학생들을 가르쳤다. 금융시장에 트레이더로 참여하기 시작하면서 트레이딩에 관한 다수의 기고문과 책들을 집필했고 트레이딩 시스템을 개발했으며 투자강연회 연사로 활약했다. 정신과 의사로서의 경험 덕분에 트레이딩 심리를 꿰뚫어보는 독특한 통찰력을 얻게 되었으며, 세계에서 손꼽히는 테크니션으로 확고한 위치를 차지하고 있다. 1988년에는 트레이더를 위한 교육회사 엘더닷컴(elder.com)을 설립했다. 이를 통해 엘더 박사는 개인과 기관 투자자를 대상으로 투자 컨설팅을 제공하고 트레이더를 위한 세미나를 개최해오고 있다. 현재 세계적으로 활용되고 있는 기술적 지표 엘더-레이, 강도 지수 등을 개발하였으며, 추세 판단과 지표 활용, 진입 시점 판단의 과정을 거치는 삼중 스크린 매매 시스템의 고안자이기도 하다. 저서로 『나의 트레이딩 룸으로 오라(Come into My Trading Room: A Complete Guide to Trading)』, 『진입과 퇴장(Entries & Exits: Visits to 16 Trading Rooms)』, 『매도, 그리고 공매도(Sell and Sell Short)』 등이 있다.

- 잡지 《사이키애트릭 타임즈(Psychiatric Times)》 에디터

- 컬럼비아 대학교 강의

- 1988 교육회사 엘더닷컴(elder.com) 설립

#알렉산더엘더

#Alexander Elder

#The_New_Trading_For_A_Living

“트레이더의 목표는 매수세와 매도세 사이의 힘의 균형을 판단해

이기는 쪽에 돈을 거는 것이다.

게임에서 이기려면 군중의 머리 위에서 놀아야 한다.”

트레이딩 분야 역대 최고의 베스트셀러

새 시대에 맞춘 개정판 출간

전 세계의 개인 및 기관 트레이더들 사이에서 명저가 된 《심리투자 법칙》 개정판이 발간되었다. 이번 확대 개정판에서는 오늘날 급변하는 시장에 맞춘, 세월의 검증을 거친 개념들을 소개하고 현재 트레이더에 맞는 새로운 연구 결과와 기법을 추가했다.

이 책은 예측할 수 없는 주식시장에서 침착하고 절도 있게 접근할 수 있도록 가르치고 있다. 특히 자기 관리와 함께 위험관리를 역설하고 이를 위한 분명한 규칙도 제공한다. 《심리투자 법칙》 개정판은 주가 분석, 트레이딩 계획 수립, 자신의 트레이딩 역량 평가에 대한 해법을 제시한다. 이 책을 통해 자신만의 효과적인 트레이딩 시스템을 개발할 수 있는 지식과 시각, 도구를 얻을 수 있다.

이 책의 차트 역시 최신 차트로 규칙과 기법에 관한 명쾌한 해설을 첨부했다. 분명한 어조, 실용적인 실제 사례와 더불어 핵심적인 기술을 아낌없이 제공해서 업계의 본보기가 되었고, 많은 곳에서 모방하고 있지만 쏙 빼닮은 책은 어디에도 없다. 이 책이 주는 통찰력은 초보 투자자부터 숙련된 투자자까지 여전히 혼돈의 주식시장에서 침착하고 체계적인 접근법으로 상대할 수 있도록 도와줄 것이다.

_ 성공에 방해가 되는 걸림돌을 제거하고 절제력을 더욱 강하게 키워라

_ 보상은 크고 위험은 낮은 구간을 식별하라

_ 진입, 목표, 손실제한 설정 시 자금관리에 능수능란하라

_ 체계적으로 기록해 스스로에게 스승이 되라

주식시장에서 성공하려면 지식과 집중력, 그리고 절제력이 밑바탕에 있어야 한다. 《심리투자 법칙》 개정판은 오늘날 시장에 맞는 툴과 함께 균형 잡힌 지혜를 더하여 트레이딩 수준을 높일 것이다.

전 세계 10개 국어 출간: 영미권에서만 100만 부 판매

금융시장에 ‘심리투자’라는 새로운 해법을 제시

출간되자마자 월스트리트에서 화제의 중심에 섰으며 세계 10개 언어로 번역되어 열광적인 반향을 불러일으킨 세계적 베스트셀러다. 저자인 알렉산더 엘더 박사는 정신과 의사이자 손꼽히는 테크니션으로서 심리와 기술적 분석을 접목하여 금융시장에 ‘심리투자’라는 화두를 던지고 이 분야를 리드했다.

현재까지 수많은 투자서들과 언론, 투자 프로그램 등에 그의 기법이 인용, 추천됐으며 아마존의 장기 베스트셀러로 변함없이 주목받고 있다. 국내에서도 선물시장의 전설적 트레이더가 “시장과 군중의 심리를 명쾌하게 통찰한 책!”이라는 극찬을 아끼지 않은 이 시대 투자자들의 필독서다. 정신과 의사라는 독특한 이력 덕분에 투자자들의 심리를 꿰뚫을 수 있었으며 이를 시장에 적용시켜 심리투자라는 새로운 장을 열었다. 이 책은 심리투자의 세 가지 핵심을 논리적이고 설득력 있게 제시함으로써 소란스러운 시장에서 자신을 지킬 수 있는 해법을 알려준다.

“트레이더가 통제할 수 있는 것은 자신뿐이다”

트레이딩의 성패를 가르는 가장 근본적인 요인은 심리다. 트레이더로서 개인의 심리와 군중으로서 집단의 심리를 파헤쳐 감정적 취약점을 찾아내기 위한 논의가 1부와 2부에서 진행된다. 누구나 돈을 벌기 위해 시장에 뛰어들지만 왜 대부분이 목표를 이루지 못하고 퇴출되는지 이해할 수 없다면 공들여 읽어야 할 주제다. 시장이란 무엇이며 가격이란 무엇인지, 추세의 이면에 존재하는 심리가 어떤 것인지를 통찰할 수 있다.

“트레이딩은 방향성(Direction)에 대한 가능성(Possibility) 게임이다”

지지와 저항, 추세, 차트 패턴 등 전통적인 차트 분석 방법을 기본으로 MACD, 오실레이터, 모멘텀, ROC, 스토캐스틱 등 기술적 지표들의 의미와 활용 방법을 설명한다(3~4부). 거래량과 거래량 기반 지표들을 살펴보고 시간 단위와 매매 결정의 관계를 확인한다(5부). 전체 시장을 분석하는 지표(6부)와 트레이딩 시스템(7부)을 설명한다. 주식, ETF, 옵션 등 6가지 유형의 트레이딩 대상 중 어떤 시장에 주력할지 결정할 수 있도록 트레이딩 대상(8부)에 관해 새롭게 집필했다.

“트레이더의 첫 번째 목표는 시장에서 살아남는 것이다”

시장에 진입한 뒤 가격이 변동하면 수익이 나든 손실이 나든 트레이더는 심리적으로 취약해진다. 특히 손실이 났을 때 세웠던 자금계획을 바꾸고 싶은 유혹이 더욱 강렬해진다. 엄격한 자금관리 원칙이 필요한 것도 이 때문이다. 손실의 심리와 현명한 손실제한 원칙에 대해 논의하고, 포지션 진입 시 리스크 수준의 설정과 청산에 관한 전략을 자세하고도 새롭게 제시했다(9~10부). 또한 저자는 트레이딩이 끝난 후 자신의 거래를 기록(11부)할 것을 제안하는데, 자신의 과거로부터 교훈을 얻지 못하는 트레이더는 수익률의 꾸준한 성장이나 고수익 트레이더로의 변신은 차치하고 시장에서 살아남는 것도 불가능하기 때문이다.

핵심을 되짚어 이해도를 확인할 수 있도록

스터디 가이드 동시 출간

“아마추어가 돈을 잃는 이유는 딱 세 가지다. 게임이 어려워서, 무지해서, 그리고 자제력이 부족해서. 이런 문제로 골머리가 아프다면 반드시 이 책을 읽기 바란다.” 최고의 트레이딩 책을 읽었을지라도 1주일 뒤에 얼마나 머리에 남아 있을까? 저자는 개정판 독자들이 핵심 내용을 완전히 익힐 수 있도록 스터디 가이드를 집필했다.

스터디 가이드에는 11개 장에 걸쳐 170개의 다지선다형 문제가 있으며 문항마다 채점 기준이 다르다. 이 문항들은 심리에서 시스템 설계, 위험관리에서 체계적인 트레이더가 되는 길까지 전 분야에 걸친 트레이딩 주제를 다루고 있다. 모든 문제는 본 책의 특정 장과 연계되어 있으며 정답 부분은 정답과 오답에 대한 폭넓은 해설로 작은 교과서 역할도 한다.

스터디 가이드에는 다양한 트레이딩 신호와 패턴을 식별할 수 있는지 테스트하는 차트 17개도 포함되어 있다. 《심리투자 법칙》 개정판 스터디 가이드는 시장에서 꾸준히 승리하기를 바라는 모든 트레이더에게 보물 같은 책이다.

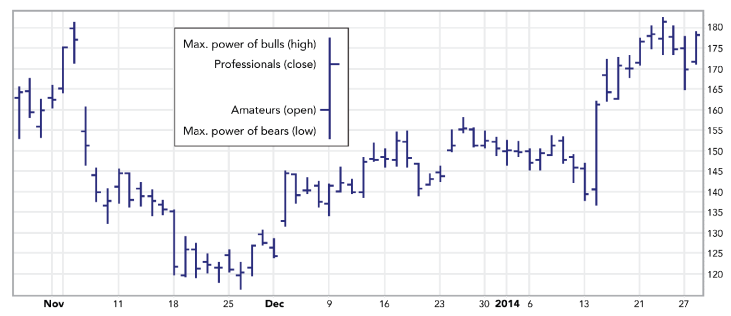

The Meaning of a Bar Chart

막대 차트는 아마추어 트레이더와 전문 트레이더 간의 상호 작용을 반영합니다. 아마추어는 개장 가격을 설정하고 전문가는 마감 가격에 영향을 미칩니다. 이러한 충돌은 바 전체에 걸친 시가 및 종가 분포에서 분명하게 나타납니다. 각 막대의 높은 부분은 강세를 나타내고, 낮은 부분은 약세를 나타냅니다. 슬리피지는 일반적으로 바가 짧은 동안 더 낮습니다.

--> 장시작후 9:30분까지는 관망하라. 대략 11시경에 대체로 가격이 저렴하게 거래된다.

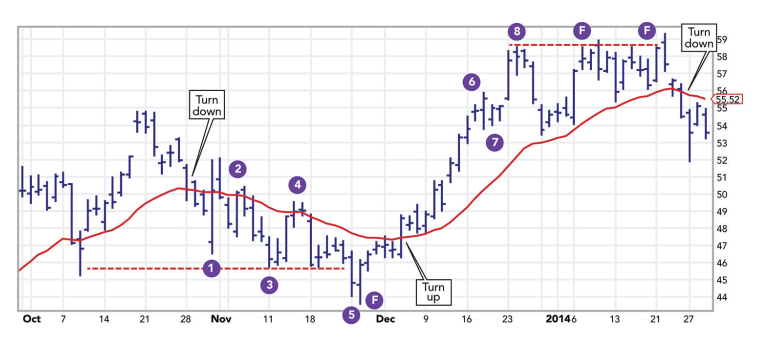

Support and Resistance

혼잡 지역 내의 지지 및 저항 수준을 나타내기 위해 수평선이 그려집니다. 지지선은 구매자가 판매자를 능가하는 지점을 나타내고, 저항은 판매자가 구매자를 지배하는 지점을 나타냅니다. 이러한 영역은 역할을 교환할 수 있습니다. 특히 영역 1에서 상향 돌파한 후 저항은 후속 돌파(2로 표시) 시 지지선이 됩니다. 이러한 레벨의 강도는 상호 작용할 때마다 강화됩니다. "F"로 표시된 허위 브레이크아웃은 주의를 받습니다. 아마추어는 종종 브레이크 아웃을 따르는 반면, 전문가는 이를 퇴색시킵니다. 현재 차트에서는 이전 저항에서 반등하고 있으며 이제는 지지로 전환되었습니다.

Gold weekly.

금이 온스당 1,000달러의 천장 저항선에 다섯 번이나 도달했습니다. 일반적으로, 반전은 첫 번째, 두 번째 또는 세 번째 도달 때 발생합니다. 시장이 네 번째로 같은 수준을 칠 때, 그 방향으로 진정으로 원하는 것을 보여줍니다. 금은 다섯 번째 시도에서 1,000달러/온스를 돌파했습니다. 이후, 금은 이전 저항 수준으로 두 번 시도하여 지역 6과 7에 표시되었습니다. 그 수준으로 하락하지 못한 것은 곰들이 약하다는 것을 보여주며, 이는 금의 주요 상승 시장의 시작을 나타냅니다.

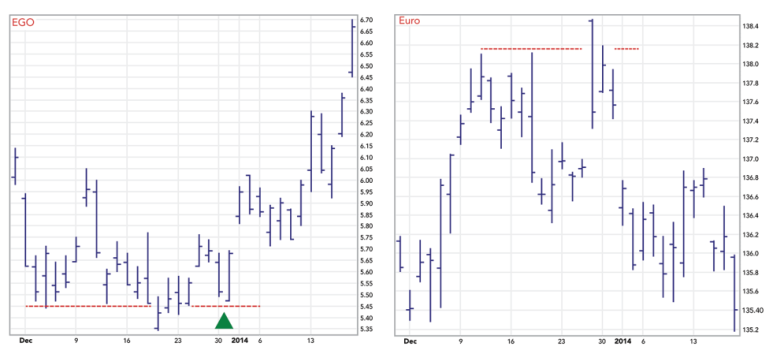

True and False Breakouts

EGO and the Euro daily.

왼쪽에 있는 Eldorado Gold Corp. (EGO)의 차트에서는 2013년 12월 골드 베어들이 금 주식을 낮추기 위한 마지막 시도 중에 가짜 하향 돌파가 보입니다. 가격은 지지선 아래에서 급격히 개장했으며, 전일 종가로부터 갭 다운했습니다. 거기서부터 랠리가 시작되었습니다. 한 주 후에 지지선으로의 풀백이 있었음을 주목하세요. 이러한 풀백은 항상 발생하는 것은 아니지만, 발생할 때에는 새로운 추세에 탑승하는 훌륭한 기회를 제공합니다.

오른쪽에는 유로의 차트 ($XEU로 표시됨)가 있으며, 여기에서 상승 추세가 가짜 상향 돌파로 마무리되었습니다. 가격은 저항선을 넘어서 갭이 발생하여 정지 주문을 트리거하고 약한 숏 포지션을 흔들렸으며, 그 때가 하락 추세가 시작된 시점입니다. 이 시장에서는 두 번째 기회의 풀백이 없었습니다.

Trends and Trading Ranges

FB daily, 22-day EMA.

상승 추세는 높은 최고점과 높은 최저점의 패턴으로 정의되며, 하락 추세는 낮은 최저점과 낮은 최고점의 패턴으로 정의됩니다. 페이스북, 인크. (FB)의 이 차트 가운데에서는 1, 3, 5로 표시된 세 개의 낮은 최저점과 2, 4로 표시된 두 개의 낮은 최고점으로 정의된 하락 추세를 볼 수 있습니다. 또한 22일 이동 평균선의 하락 추세가 가격 하락 추세를 확인하고 있습니다. 이 이동 평균선의 상승은 상승 반전을 시사하며, 새로운 가격 피크인 6과 8을 확인함으로써 확증됩니다.

이전 장에서 가짜 돌파를 살펴보았으며, 여기에서도 그것들을 볼 수 있습니다. 가짜 돌파는 가격이 지지선이나 저항선을 통과하고 그 선을 한 두 날 동안 넘어간 후에 돌아와서, 돌파 방향의 실패한 움직임을 표시하는 것으로 발생합니다; 그 후 가격은 일반적으로 반대 방향으로 돌아갑니다. 여기서는 가짜 하향 돌파가 발생하고 이동 평균선의 상승이 있었기 때문에 강력한 매수 신호가 제공되었습니다.

상단 8 이후에는 이 패턴의 거울 이미지를 볼 수 있습니다. 두 번의 가짜 상향 돌파가 있으며, 두 번째 돌파 이후에 이동 평균선이 하향 전환되어 매도 신호가 발생합니다. 차트의 오른쪽 가장자리에서 가격이 하락하는 이동 평균선으로 다시 상승하는 것을 볼 수 있습니다. 이러한 패턴은 공매도에 좋은 기회를 제공하는 경향이 있습니다.

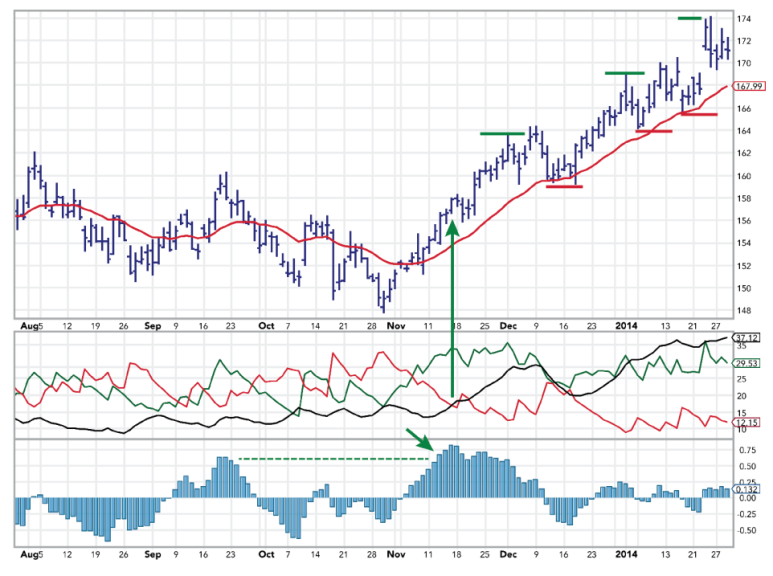

Trend Identification

UNP daily, 22-day EMA, Directional system, MACD-Histogram.

어떤 추세의 가장 중요한 식별자는 그 최고점과 최저점의 패턴입니다. 예를 들어, 유니온 퍼시픽 코프 (UNP)의 이 일간 차트를 살펴보세요. 거래 범위를 벗어난 후, 가로로 표시된 녹색 선으로 표시된 고점은 계속해서 더 높아졌습니다. 마찬가지로, 빨간 수평선으로 표시된 반응 최저점은 점점 더 높은 수준에서 바닥을 찍었습니다. UNP의 저점이 직선으로 정렬되지 않았기 때문에 추세선을 그리려고 하면 매우 주관적인 작업이 될 것입니다.

가격 위에 중첩된 빨간 선으로 표시된 22일 지수 이동 평균선 (EMA)은 그 안정적인 상승으로 상승 추세를 확인합니다. 가격이 이동 평균선으로 빠르게 하락하는 것으로 신호하는 훌륭한 매수 기회를 주목하세요

방향성 시스템은 평균 방향 지수 (ADX)가 20 아래로 내려가고 그 후에 이 수준을 상회하고 하향 방향 선 아래로 침투할 때 새로운 추세의 시작을 신호합니다 (세로로 표시된 녹색 화살표). MACD 히스토그램은 여러 달간의 최고점으로 상승할 때 매우 강력한 추세를 식별합니다 (대각선으로 표시된 녹색 화살표). 차트의 오른쪽 가장자리 근처에서 추세는 상승하고 있으며, 가격은 최근 최고점 아래에 약간 있습니다. EMA로의 풀백은 새로운 매수 기회를 만들 가능성이 있습니다.

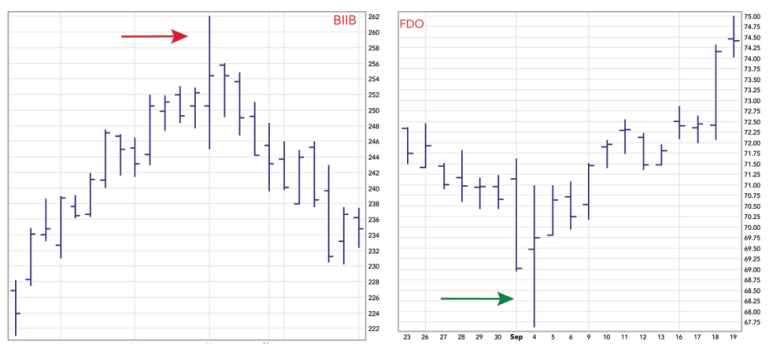

Kangaroo Tails

BIIB and FDO daily.

Biogen Idec, Inc.(BIIB)는 상향 캥거루 꼬리를 보일 때까지 꾸준한 상승 추세를 경험했습니다. 이는 주식이 이전 종가보다 약간 낮은 수준에서 시작되었지만 평균보다 3배 더 높은 매우 높은 막대를 형성했을 때 발생했습니다. 사상 최고치를 경신했음에도 불구하고 하락세를 보이며 개장가 근처에 마감했습니다. 다음날의 평균 높이 막대는 캥거루 패턴을 완성하여 하락 추세 반전을 가져왔습니다.

반면에 FDO(Family Dollar Stores, Inc.)의 주가는 급락 속도가 빨라지면서 하락하고 있었고, 그 결과 이 주식의 평균보다 몇 배 더 높은 하향 막대가 나타났습니다. 특히 해당 바의 시가와 종가는 모두 전날 범위 내에서 잘 유지되었습니다. 이러한 하향 급락은 하락세의 끝을 의미합니다. 후속 막대는 평균 높이였으며 이후 추세는 위쪽으로 반전되었습니다.

캥거루 꼬리는 방향에 따라 강세 또는 약세의 최종 폭발을 나타내는 지표 역할을 합니다. IGT(International Game Technology) 주식의 경우 캥거루 꼬리(빨간색 화살표로 강조 표시)가 상승 추세의 끝을 알리는 데 도움이 되었습니다. 이 꼬리는 보통 높이보다 눈에 띄게 두 배 이상 크며, 측면에는 더 짧은 막대가 있습니다. 세 번째 막대에서 단기 거래를 시작할 때는 꼬리 부분 중간쯤에 중지하는 것이 좋습니다. 꼬리 끝 부분에 정지를 배치하는 것은 너무 많은 위험을 감수하는 것을 의미합니다.

또한 녹색 화살표로 표시된 꼬리가 아래쪽을 가리키는 것을 관찰합니다. 이 꼬리는 하락 추세를 멈추고 약 일주일 동안 지속되는 랠리를 예고했습니다.

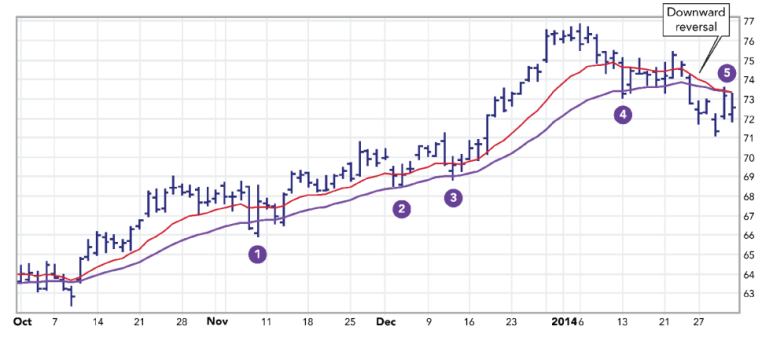

An Exponential Moving Average (EMA)

DIS daily 22-day EMA.

이동 평균의 기울기 방향은 월트 디즈니 컴퍼니 (DIS)와 같은 거래 차량의 추세를 식별하는 데 도움이 됩니다.

EMAs and the Value Zone

DIS daily, 26- and 13-day EMAs.

단기 이동평균(MA)은 단기 합의 가치를 나타내는 반면, 장기 MA는 장기 합의 가치를 반영합니다. 가치는 일반적으로 이 두 이동 평균 사이에서 발견됩니다. 이 쌍을 설정하려면 장기 평균이 단기 지수 이동 평균(EMA) 길이의 약 2배가 되도록 매개변수를 선택합니다. 차트를 보면 두 EMA를 쉽게 구분할 수 있습니다. 단기는 가격을 밀접하게 추적하는 반면, 장기는 더 느리게 움직입니다. 느린 EMA는 추세를 식별하는 데 도움이 되는 반면, 빠른 MA는 가치 영역의 경계를 정의합니다.

주식 매수를 고려할 때, 지나치게 높은 가치를 지불하는 것보다 가치 영역 내에서 매수하는 것이 유리합니다. 마찬가지로 공매도 시 가격이 급락할 때 공매도하는 대신 공매도 포지션을 구축하기 위해 가치 영역으로의 반등을 기다리는 것이 유리합니다.

이 차트에 표시된 상승 추세 동안 가치 하락이 나타나 1, 2, 3, 4로 표시된 영역에서 매력적인 매수 기회를 제공합니다. 느린 EMA가 하향 반전되는 것은 상승 추세의 끝을 나타냅니다. 차트 오른쪽 가장자리에서는 추세가 하향세를 보이고 있으며, 5 영역에서 가치가 하락하면 매도 기회가 됩니다.

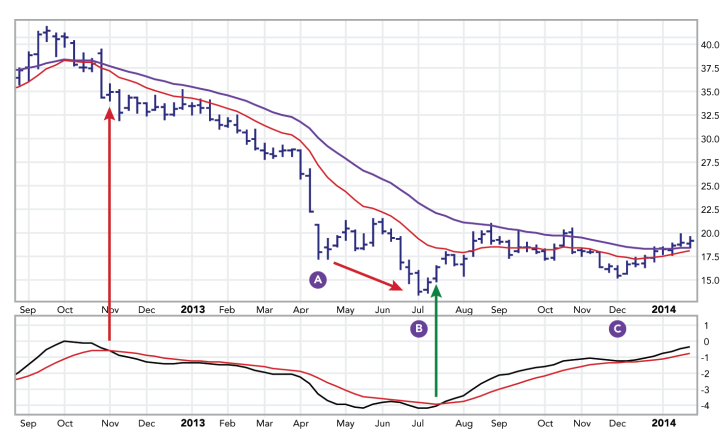

MACD Lines

ABX weekly, 26- and 13-week EMAs, 12-26-9 MACD Lines.

시가총액 기준 미국 최대 상장 금 회사인 Barrick Gold Corporation(ABX)은 2012년부터 2013년까지 금 하락장에서 하락 압력을 받았습니다. 빨간색 수직 화살표로 표시된 매도 신호는 빠른 선이 금 가격 아래로 교차할 때 발생했습니다. 느린 줄. 이 신호는 1년 후 빠른 선이 느린 선 위로 교차하면서 반전되었으며 녹색 수직 화살표로 표시되었습니다.

이 차트에는 몇 가지 다른 패턴이 분명하게 나타납니다. ABX가 B로 표시된 사상 최저치를 기록했을 때 MACD 라인은 하락을 확인하지 못하고 대신 이중 바닥을 형성했습니다. B로 표시된 이 신저점은 잘못된 하락 돌파로 판명되어 강세를 예고했습니다. C 영역에서 ABX를 낮추려는 하락세의 마지막 시도는 꾸준한 상승 추세를 유지하는 MACD 라인에 의해 확인되지 않았습니다. 현재 차트 가장자리에서 MACD 라인은 상승세의 새로운 최고점에 도달하여 강세를 나타냅니다. 두 지수이동평균(EMA)이 모두 상승하고 있어 강세 추세가 더욱 확인되고 있습니다. --> MACD 상승 다이버전스

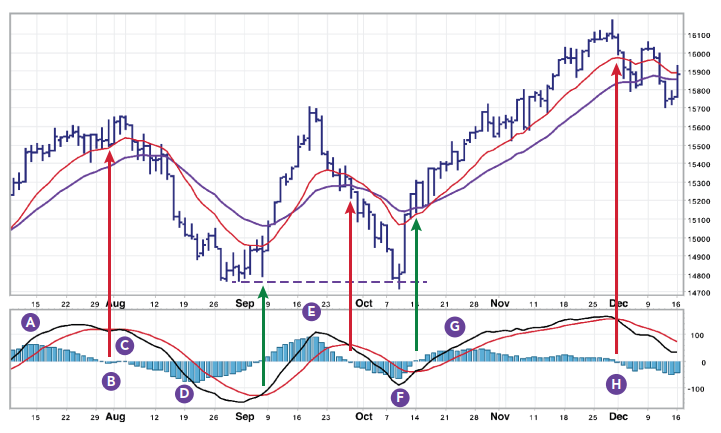

MACD-Histogram

DJIA daily, 26- and 13-day EMAs, 12-26-9 MACD Lines.

MACD 선이 교차되면 그로부터 파생된 MACD 히스토그램도 그것의 제로 라인 위나 아래로 교차합니다. MACD 선의 매수 및 매도 신호는 녹색과 빨간색 화살표로 표시됩니다. 이러한 신호는 종종 지연될 수 있지만, MACD 히스토그램은 자체적인 정밀한 신호를 제공합니다.

다우의 D와 F 바닥을 비교해 보겠습니다. 두 번째 바닥은 약간 더 낮았지만(이것이 가짜 하향 돌파로 판명되었습니다), MACD 히스토그램의 해당하는 바닥은 처음보다 더 얕았습니다. 이는 곰들이 이전보다 약해지고 상승 반전이 발생할 가능성이 높다는 것을 나타냅니다.--> MACD 상승 다이버전스

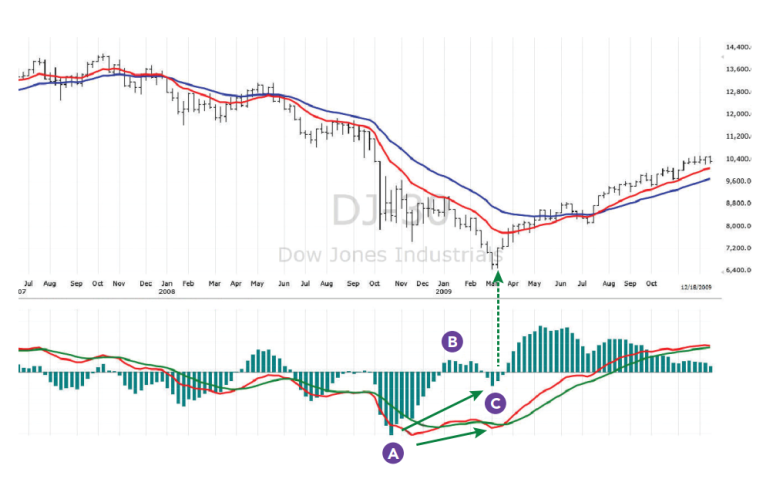

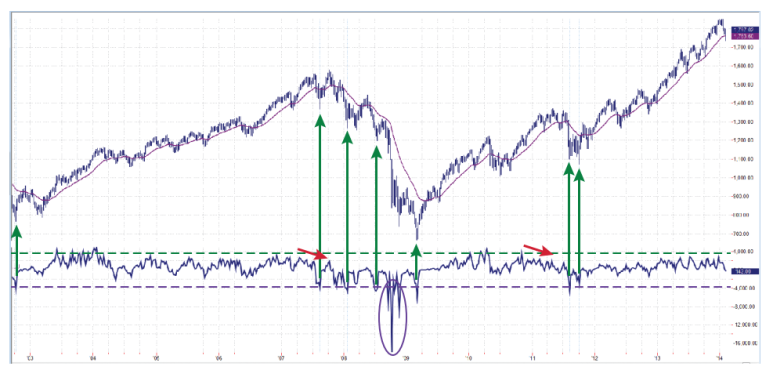

A Bullish Divergence - MACD 상승 다이버전스 (매우 중요한 개념)

DJIA weekly, 26- and 13-day EMAs, 12-26-9 MACD Lines and MACD-Histogram.

여기에서는 2007년부터 2009년까지의 곰 시장 바닥을 신호하는 발산을 볼 수 있습니다. 이는 극점 근처에서 강력한 매수 신호를 제공했습니다. A 지역에서 다우는 리먼 브라더스가 파산하고 판매 파동이 시장을 타격할 때 자유 낙하로 나타났습니다. MACD-H의 기록적인 낮은 값 A는 곰들이 극도로 강하며 가격 바닥 A가 재시험되거나 초과될 가능성이 높다는 것을 나타냈습니다. B 지역에서 MACD-H는 중앙선을 넘어 상승하여 "곰의 등을 부수는" 모습을 보였습니다. 잠시 동안의 반등이 두 이동 평균 사이의 "가치 영역"에 도달한 것을 주목하세요. 이는 곰 시장 반등의 상당히 일반적인 목표입니다. C 지역에서 다우는 새로운 곰 시장 저점으로 미끄러졌지만, MACD-H는 훨씬 더 얕은 저점을 기록했습니다. 그 상승은 상승 발산을 완성하여 강력한 매수 신호를 제공했습니다.

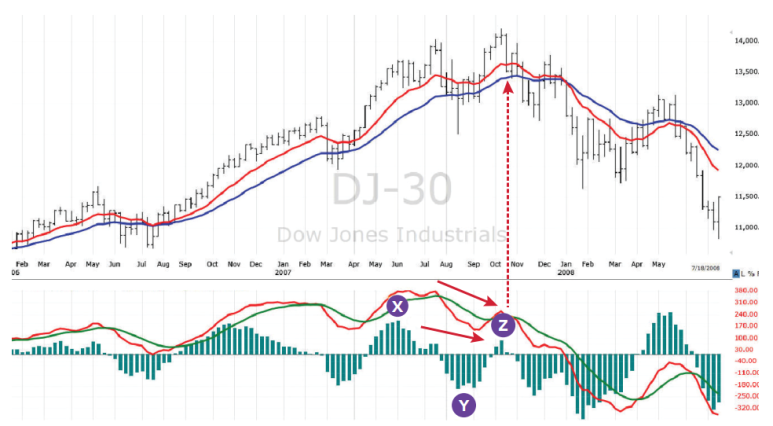

A Bearish Divergence - MACD 하락 다이버전스 (매우 중요한 개념)

DJIA weekly, 26- and 13-day EMAs, 12-26-9 MACD Lines and MACD-Histogram.

X 지역에서 다우는 새로운 상승 추세 최고점에 반등하고 MACD 히스토그램도 함께 상승하여 이전 최고점을 넘어섰으며, 이는 곰들이 극도로 강하다는 것을 보여주었습니다. 이는 가격 최고점 X가 재시험되거나 초과될 가능성이 높다는 것을 나타냅니다. MACD-H의 X 상단은 그 구조가 복잡하더라도 발산이 아니었는데, 그 중간의 골짜기가 절대로 제로 아래로 떨어지지 않았기 때문입니다.

Y 지역에서 MACD-H는 중앙선 아래로 떨어져 "곰의 등을 부수는" 모습을 보였습니다. 두 이동 평균 사이의 가치 영역 아래로 가격이 박살 나는 것을 주목하세요. 이는 곰 시장이 파고드는 것에 대한 상당히 일반적인 목표입니다. 또한 Y 하단에 캥거루 꼬리가 있음을 주목하세요. Z 지역에서 다우는 새로운 상승 추세 최고점에 반등했지만, MACD-H의 반등은 약하며, 곰들의 약점을 반영했습니다. Z 최고점에서의 하락은 곰의 발산을 완성하여 강력한 매도 신호를 제공하고 한 세대에 걸친 가장 심한 곰 시장을 예고했습니다.

The Directional System

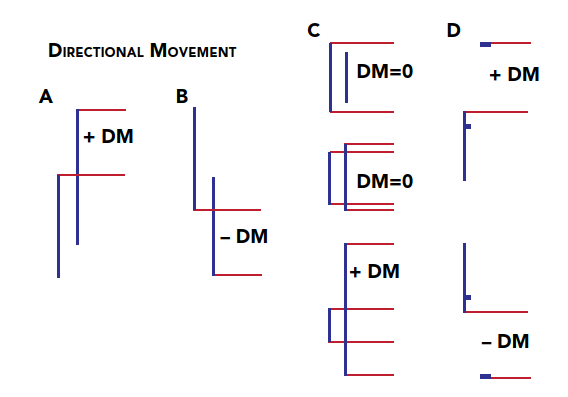

Directional Movement.

방향성 움직임은 오늘 범위에서 어제 범위를 벗어난 부분을 나타냅니다.

- 오늘의 범위가 어제의 범위 이상으로 확장되면 방향 이동은 양수(+DM)입니다.

- 오늘의 범위가 어제의 범위 아래로 확장되면 방향 이동은 음수(-DM)입니다.

- 오늘의 범위가 어제의 범위 내에 있거나 그 위와 아래가 동일하게 확장되면 방향 이동은 0입니다(DM = 0). 오늘의 범위가 어제 범위 위 및 아래로 모두 확장되는 경우 방향 이동은 "범위 외부"의 어느 부분이 더 큰지에 따라 양수 또는 음수입니다.

- 상한가 상승일의 +DM은 오늘 종가에서 어제 고가까지의 거리와 같습니다. 제한적일의 경우 -DM은 오늘 종가에서 어제 저가까지의 거리와 같습니다.

ANV daily, 22-day EMA, Directional System (13)

강점과 약점 사이의 변동은 시장의 일반적인 특징입니다. 강한 주식 그룹은 약해질 수 있고, 약한 주식 그룹은 강해질 수 있으며, 다시 역할을 바꿀 수 있습니다. 2013년에는 금과 은 주식이 가장 취약한 산업군에 속했으나 12월부터 바닥을 치기 시작했습니다. Allied Nevada Gold Corp.(ANV)는 A 지점의 최저치는 3.07달러였고, B 지점에서는 주가가 반등하기 전 3.01달러까지 하락해 잘못된 하락 돌파를 보였습니다. C 지점에서 3.08달러로 하락하여 지지를 다시 테스트한 후 지수 이동 평균(EMA)이 상승하면서 랠리를 시작했습니다. 방향 시스템은 수직 녹색 화살표로 표시된 막대에서 매수 신호를 제공했습니다. 녹색 강세 방향선은 빨간색 약세 선 위에 있었고 평균 방향 지수(ADX)는 빨간색 선 위로 침투했습니다.

문자 영역에서 유사한 공매도 신호를 볼 수 있지만 임의 거래자는 보이는 모든 신호에 따라 행동하지 않습니다. 이미 $45에서 하락한 $3 근처의 주식을 공매하는 것은 매우 오래된 추세를 쫓는 것을 의미합니다. 차트 오른쪽 가장자리 근처에서 가치 하락을 관찰할 수 있으며 이는 매수 포지션에 추가할 수 있는 좋은 기회를 제공합니다.

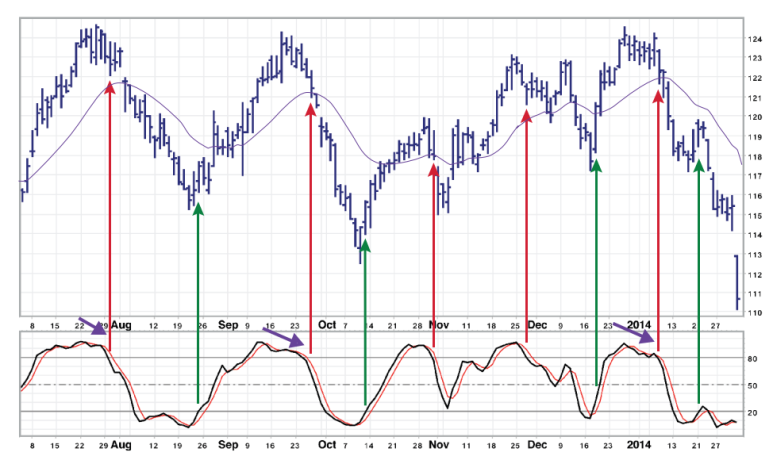

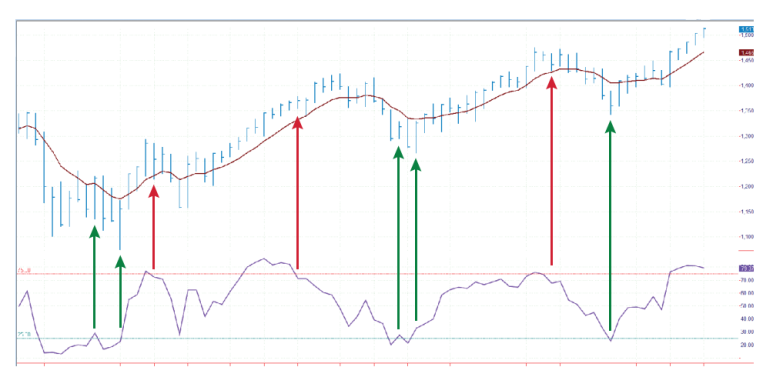

Stochastic

CVX daily, 26-day EMA. 5-day Slow Stochastic

Chevron Corporation(CVX)의 이 차트는 Stochastic의 유용한 측면과 위험한 측면을 모두 보여줍니다. 주식은 이 차트에서 다루는 기간 동안 대부분 그렇듯이 횡보 거래 범위 내에 있지만 Stochastic은 단기 최고점과 최저점을 효과적으로 식별합니다. 수직 녹색 화살표로 표시된 매수 신호는 스토캐스틱이 하단 기준선 위로 상승할 때 발생하고, 수직 빨간색 화살표로 표시된 매도 신호는 상단 기준선 아래로 하락할 때 발생합니다. 이러한 신호는 검은색 대각선 화살표로 강조된 넓은 하향 경사 스토캐스틱 상단에 의해 더욱 뒷받침됩니다.

안목 있는 독자라면 그림에서 확률론적 신호를 강화하는 잘못된 이탈의 여러 사례를 발견할 것입니다. 거래 범위에서 스토캐스틱 신호를 활용하는 것은 현금 인출기를 사용하는 것과 유사합니다. 그러나 일단 거래 범위에서 추세가 나타나면 기계는 작동을 멈추고 심지어 카드를 먹어치울 수도 있습니다. 차트 오른쪽 가장자리 부근의 급격한 하락 추세는 스토캐스틱 매수 신호를 무시합니다.

거래자는 거래 범위 내에서 스토캐스틱에 의존할 수 있지만, 범위 내의 최종 거래는 일반적으로 추세가 시작될 때 손실을 초래하므로 보호 중지를 사용하는 것이 중요합니다.

Relative Strength Index (RSI)

CVX daily, 13-day RSI.

이 분석에서는 이전에 Stochastic 장의 그림에서 살펴본 Chevron Corporation(CVX) 차트에 13일 RSI를 적용합니다. RSI와 Stochastic은 모두 거래 범위 내에서 좋은 성과를 거두지만 가격이 추세를 보이기 시작하면 성급하고 위험한 신호를 보내는 경향이 있습니다.

종가만을 기준으로 하는 RSI는 일반적으로 스토캐스틱보다 잡음이 적습니다. 수직 녹색 화살표로 표시된 대로 하단 기준선 위로 상승하면 랠리를 나타냅니다. 반대로 빨간색 수직 화살표로 표시된 상단 기준선 아래로 떨어지면서 하락 신호를 보냅니다. 두 차트를 비교하면 RSI 신호가 더 일찍 나타나는 경향이 있음을 알 수 있습니다.

특히 강력한 매도 신호는 실선 대각선 화살표와 빨간색 점선 화살표로 강조된 RSI의 약세 다이버전스에 의해 생성됩니다. 주가가 신고점을 경신했음에도 불구하고 RSI는 상위 기준선에 도달하지 못하며 이는 해당 랠리에 숨겨진 약점을 나타냅니다.

RSI 매수 신호에도 불구하고 오른쪽 가장자리 부근에서 급격한 하향 돌파는 가격 하락으로 이어집니다. 잠재적 손실을 완화하려면 범위 내의 최종 거래가 새로운 추세가 나타날 때 쉽게 손실을 초래할 수 있으므로 보호 정지를 사용하는 것이 중요합니다.

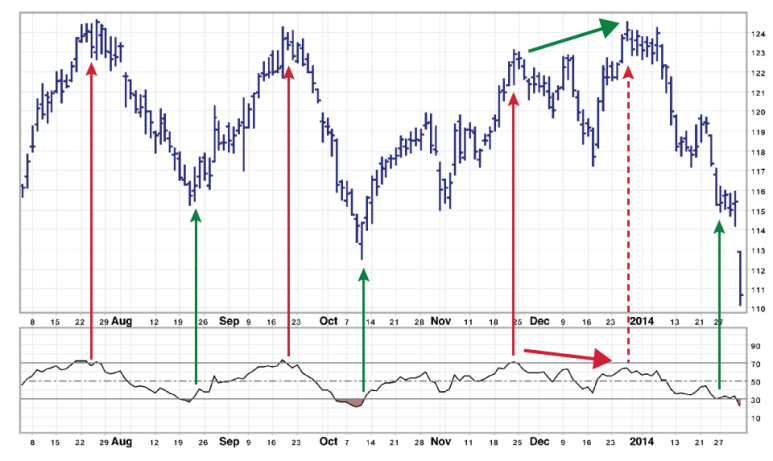

Volume (거래량)

BID daily, 22-day EMA, volume.

Sotheby's Holdings Inc.(BID)는 부유층의 소비 습관에 대한 통찰력을 제공하는 세계 최대의 상장 경매장입니다. 2013년에는 아시아 지역에서 신규 자금이 유입되면서 회사 사업이 수혜를 입었지만, 올해 마지막 분기 동안 주가는 저항에 부딪혔습니다.

A, B지역에서는 랠리 기간 동안 거래량이 증가해 상승세를 뒷받침하며 추가 가격 상승을 시사했습니다. 그러나 C와 D 지역에서는 랠리를 시도할 때마다 거래량이 감소하여 낙관적인 투자자들에게는 주의가 필요했습니다. C 영역에서 비정상적인 캥거루 꼬리 형성과 함께 이 영역에서 거짓 상승 돌파가 발생했습니다. 차트 오른쪽 가장자리 부근의 거래량 상승은 하락세의 강세를 확인시켜 줍니다.

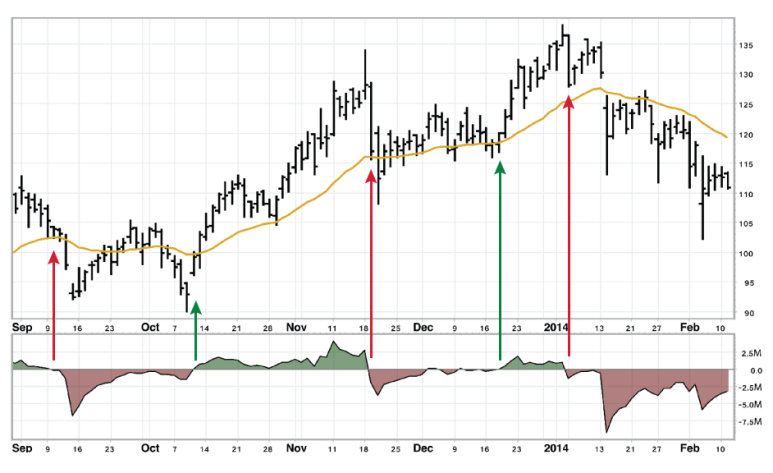

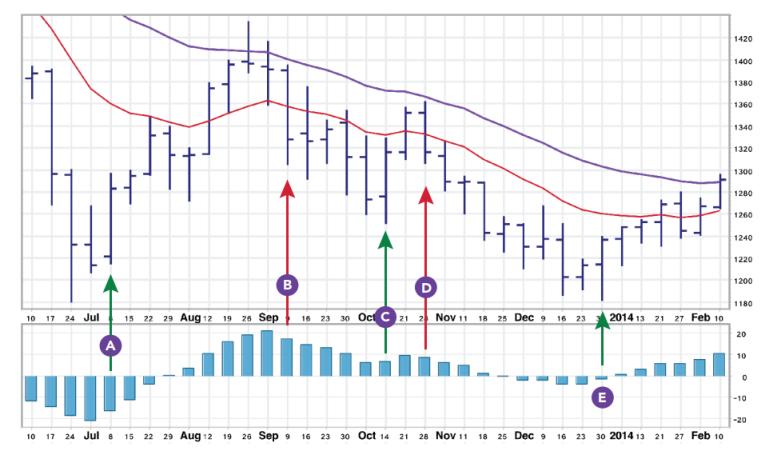

On-Balance Volume (OBV)

MCD daily, 22-day EMA, On-Balance volume (OBV)

McDonald’s Corp.(MCD)은 안정성과 느리게 움직이는 성격으로 유명합니다. 차트는 상대적으로 타이트한 거래 범위를 점선으로 표시하며 저점에 두 개의 선이 있고 하나는 타이트하고 다른 하나는 루즈합니다. A와 C의 바닥, B와 D의 상단에서 볼 수 있듯이 MCD에는 잘못된 브레이크아웃이 발생하는 경향이 있습니다. 또한 A 영역에는 캥거루 꼬리가 형성됩니다.

현재 차트의 오른쪽 가장자리(E)에서는 전체 주식 시장이 크게 하락하고 있지만 MCD는 최근 최저치 근처에서 거래되고 있습니다. 흥미롭게도 OBV(On-Balance Volume) 지표는 최고치에 가까워 강세를 나타내며 매도보다는 매수 기회를 시사합니다.

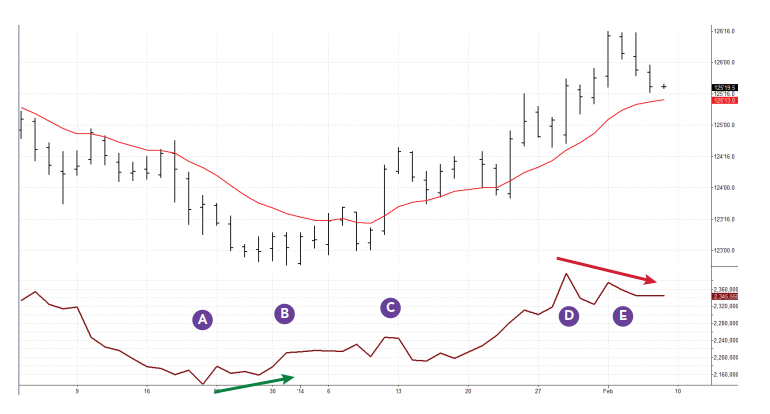

Accumulation/Distribution

GOOG daily, Accumulation/Distribution Index

"다가오는 사건은 그 전에 그림자를 드리운다"는 고대 속담은 기술 분석가에게 중요한 의미를 담고 있습니다. 구글(GOOG)의 경우 수개월간 주가 하락세에도 불구하고 매집/분배지수(A/D)가 상승세를 보이면서 대규모 투자자들이 주식을 축적하고 있음을 시사했다. A지점에 비해 B지점에서 주가가 하락한 반면, A/D지수는 눈에 띄게 더 높은 저점을 형성했습니다. 더 중요한 것은 예상치 못한 긍정적인 실적 소식에 따른 가격 격차가 발생하기 전에 새로운 최고점(녹색 수직 화살표로 표시)을 경신했다는 것입니다. 이는 누군가가 A/D 누적 패턴과 그에 따른 돌파로 식별된 상당한 구매 활동으로 입증된 것처럼 긍정적인 수익에 대한 사전 지식을 갖고 있음을 의미합니다. 기술적 분석을 통해 시장 참가자는 외부인과 내부인 간의 지식 불균형을 더 잘 탐색할 수 있습니다.

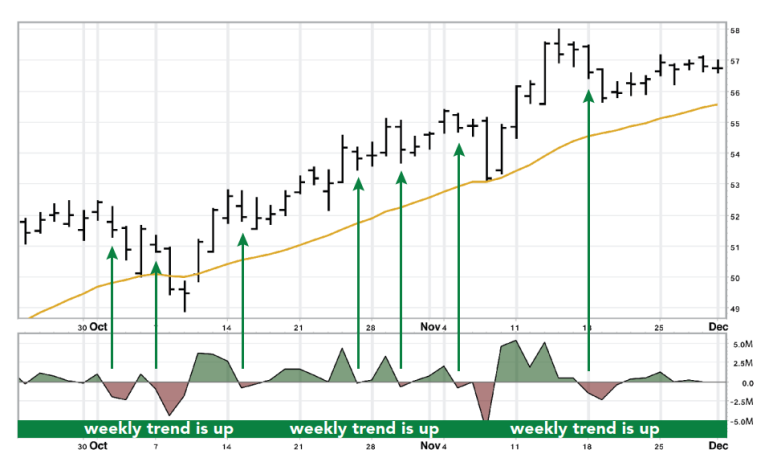

Short-Term Force Index

ADBE daily, 26-day EMA, 2-day Force Index

Adobe Systems, Inc.(ADBE)의 경우 주간 차트에서 일관된 상승 추세가 관찰되고 있으며 이는 지수 이동 평균(EMA) 상승(표시되지 않음)으로 확인됩니다. 주간 추세가 상승할 때 일일 차트의 2일 Force Index는 잠재적 매수 포인트를 나타내는 일련의 신호를 제공합니다. 강세를 쫓아 고가에 매수하는 것보다, 지배적인 추세에 반해 일시적인 하락세가 나타나는 단기 하락세에 매수하는 것이 바람직합니다. 이러한 하락세는 2일 힘 지수가 0 아래로 떨어지는 것으로 식별됩니다. 2일 Force Index가 마이너스로 변하면 가장 최근 봉의 고점 이상으로 매수 주문을 하는 것이 현명해집니다. 이 접근 방식을 사용하면 하락 모멘텀이 가라앉자마자 장기 거래에 진입할 수 있습니다.

Long-Term Force Index

SSYS daily, 26-day EMA, 13-day Force Index

Stratasys, Inc.(SSYS)는 빠르게 성장하는 적층 가공(AM) 시장의 핵심 기업입니다. 내가 이 기술에 대한 투자에 관한 세계 최초의 인기 전자책을 집필한 지 2년 만에 AM 주식은 투자자들 사이에서 가장 인기 있는 주식이 되었습니다. 아마추어 투자자들이 뛰어들어 급락하면서 패닉 상태에 빠지고 포지션을 청산하면서 주도되는 랠리를 특징으로 하는 눈에 띄는 기술적 패턴이 나타났습니다. 13일 Force Index는 이러한 시장 움직임을 효과적으로 포착합니다.

13일 힘 지수가 0선(녹색 수직 화살표로 표시)을 넘어설 때 이는 구매량이 유입된다는 의미입니다. 이곳은 장기 트레이더들이 일반적으로 매수하고 보유하는 곳입니다. 반대로, 13일 힘지수가 0선 아래로 하락하고 그 상태를 유지한다면 이는 약세 심리가 우세함을 의미합니다.

현재 차트의 오른쪽 가장자리에서는 Force Index가 사상 최저치를 기록하고 있지만 이후 Force Index가 점차 0을 향해 이동함에 따라 하락세는 약해지기 시작합니다. 인내심을 갖고 축적 패턴이 나타날 때까지 기다리는 것이 좋습니다. 이는 힘 지수가 0을 넘어서는 것으로 확인되어야 합니다. 고점 근처에서 강한 손에서 약한 손으로, 그리고 저점 근처에서 그 반대 방향으로 전환하는 주식의 순환적 움직임은 영구적인 현상입니다. Force Index는 적절한 투자자 그룹과 함께 자신을 포지셔닝하는 데 도움을 줄 수 있습니다.

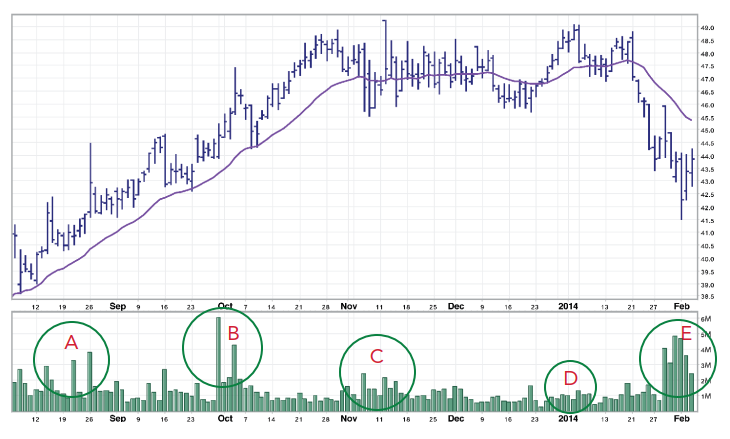

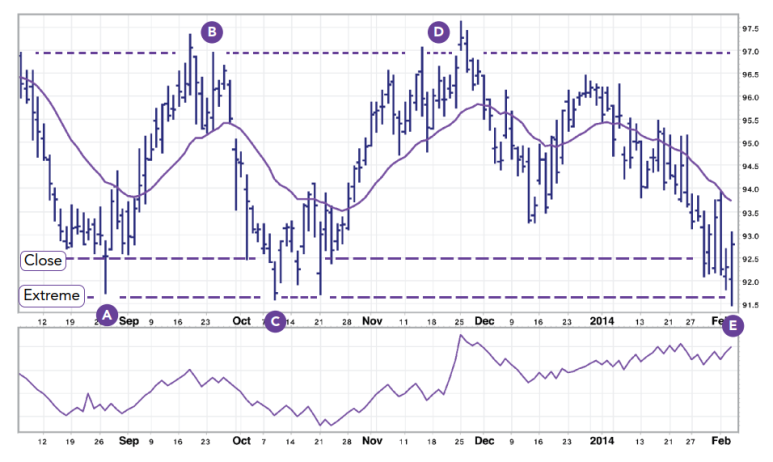

Open Interest

TYH14 daily, 13-day EMA, open interest

미결제약정(OI)은 모든 선물 또는 옵션 시장의 총 매수 또는 매도 포지션 수를 나타냅니다. 파생상품 시장에서는 롱 포지션과 숏 포지션이 동일하기 때문에 OI는 강세장과 약세세력 모두의 확신 수준을 반영합니다.

OI의 증가는 상승세와 하락세 사이의 갈등이 심화되었음을 의미하며, 이는 지배적인 추세를 확인시켜줍니다. 반대로, OI의 감소는 하락 포지션이 청산되고, 승리 포지션이 청산되고 있음을 의미하며, 이는 추세가 거의 마무리 단계에 이르렀음을 의미합니다.

왼쪽 가장자리 근처에서 관찰된 2014년 3월 국채 선물(TYH14)의 제공된 차트에서 추세는 하락세이지만 OI의 감소는 하락세를 지나치게 유지하지 않도록 경고합니다. OI는 A 영역에서 저점에 도달하고 T-Notes는 B 영역에서 저점에 도달합니다. C 영역에서는 둘 다 확실히 상승 추세에 있으며 OI 상승은 향후 가격 상승 가능성을 나타냅니다. OI는 D 영역에서 최고점에 도달하고 E 영역에서 가격이 계속 상승하지만 OI의 새로운 하락 추세는 차트 오른쪽 가장자리 근처의 상승세에 대한 경고 역할을 합니다.

모든 미결제약정 차트가 이렇게 명확한 추세를 표시하는 것은 아니라는 점에 유의하는 것이 중요합니다. 진지한 거래자는 단일 지표에만 의존하지 않고 대신 여러 지표를 사용하여 이러한 지표의 신호가 서로를 확인할 때만 행동합니다.

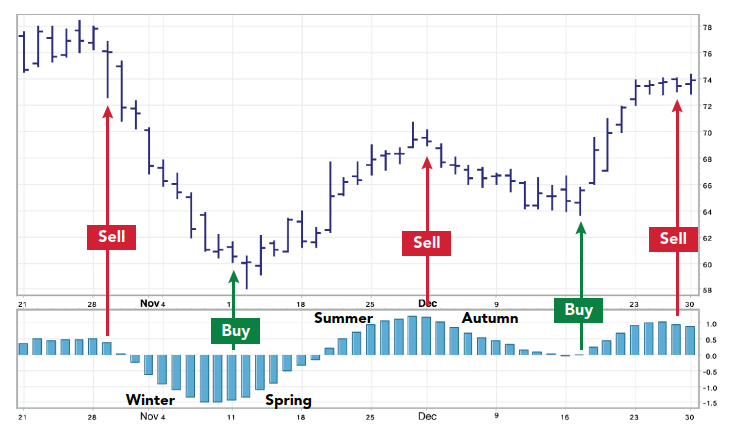

Indicator Seasons

VRTX daily, MACD-Histogram 12-26-9

우리는 계절의 개념을 대부분의 지표와 시간프레임에 적용할 수 있습니다. 이는 단기적으로도 가능합니다. 다양한 거래 수단에 적용할 수 있지만, 이 예시에서는 나스닥 100에 속하는 주식인 Vertex Pharmaceuticals, Inc. (VRTX)의 일일 MACD-Histogram에 초점을 맞춥니다.

- 가을 - 지표가 중앙선 위에 있지만 하락합니다. 이는 공매입을 설정하기에 가장 적합한 시기입니다.

- 겨울 - 지표가 중앙선 아래로 떨어집니다. 약세를 이용하여 공매입 포지션에서 이익을 실현합니다.

- 봄 - 지표가 중앙선 아래에서 상승합니다. 매수 포지션을 설정하기에 가장 좋은 시기입니다.

- 여름 - 지표가 중앙선을 넘어 올라갑니다. 날씨가 더워지면 강세를 이용하여 매수 포지션에서 이익을 실현합니다.

이 예시에서는 MACD-Histogram이 매우 부드럽게 나타나지만, 중앙선 위와 아래의 잠시 동안의 변동에 대비해야 합니다. 봄은 동파로 인해 중단될 수 있고, 겨울에는 따뜻한 기간이 있을 수 있습니다.

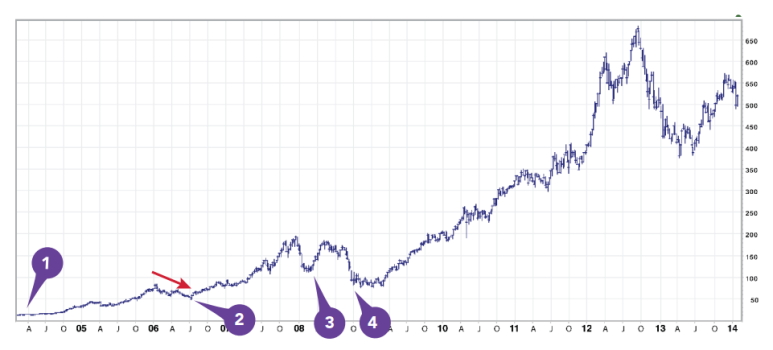

Investing

AAPL weekly.

이 10년 차트를 통해 Apple Inc. (AAPL)과 같은 시장 리더를 보유하는 데에 따른 엄청난 도전을 볼 수 있습니다:

- 2003년 - AAPL이 10달러 아래로 붕괴합니다. 회사의 생존이 의문됩니다. 구매하시겠습니까?

- 2006년 - AAPL이 86달러까지 상승한 후 51달러로 하락합니다. 만약 천 주를 가지고 있다면, 보유하시겠습니까? 다시 80달러 이상으로 올라가고 정체되는 모습을 보일 때 판매하시겠습니까?

- 2008년 - AAPL이 202달러까지 상승한 후 115달러로 하락합니다. 만약 천 주를 가지고 있다면, 8만 7천 달러의 인출이 발생합니다. 보유하시겠습니까 판매하시겠습니까?

- 2009년 - AAPL이 192달러로 회복된 후 78달러까지 하락합니다. 이전 최저점을 하회하는 수준입니다. 인출액이 50%를 넘어가고 있습니다. 보유하시겠습니까 혹은 현금화하시겠습니까?

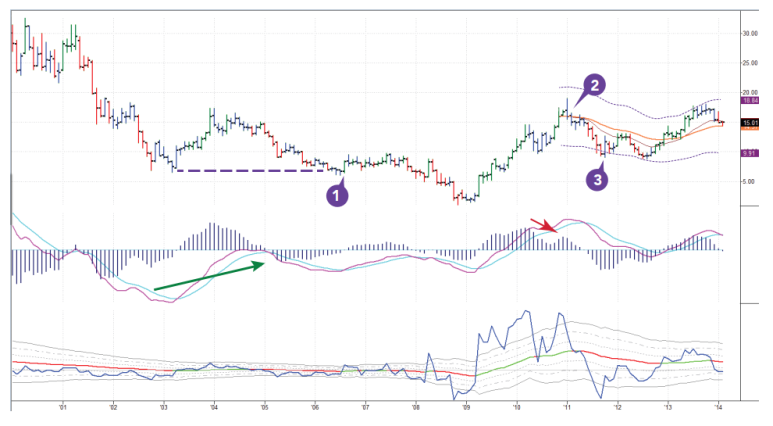

Technical Analysis with Fundamentals

F monthly, 26- and 13-months EMA with the Impulse system, Autoenvelope, MACD

Lines and MACD-Histogram (12-26-9), and Force Index 13-months EMA with ATR channels

- 2007년 - Ford는 새 CEO가 도착했을 때 고전 상태였습니다. 그는 이전에 보잉을 구하도록 주도한 인물이었습니다. 호황의 분위기에서 Ford는 30달러의 최고점을 되찾을 수 있는 것으로 보였습니다. 나는 거짓된 하방 돌파와 함께 상승 발산이 있어 구매를 했습니다. 그 후 곰 시장을 지켜보며 끈질겨 보유했습니다.

- 2011년 - Ford는 월간 채널 위로 급등하여, 당시에는 좁았던 채널을 따라 캥거루 꼬리를 그렸습니다. 한편 월간 MACD는 약화되었습니다. 나는 이익을 실현했습니다.

- 2011년 - 월간 가격이 가치 지역에서 안정화되면서, 나는 내 포지션을 다시 매입했습니다.

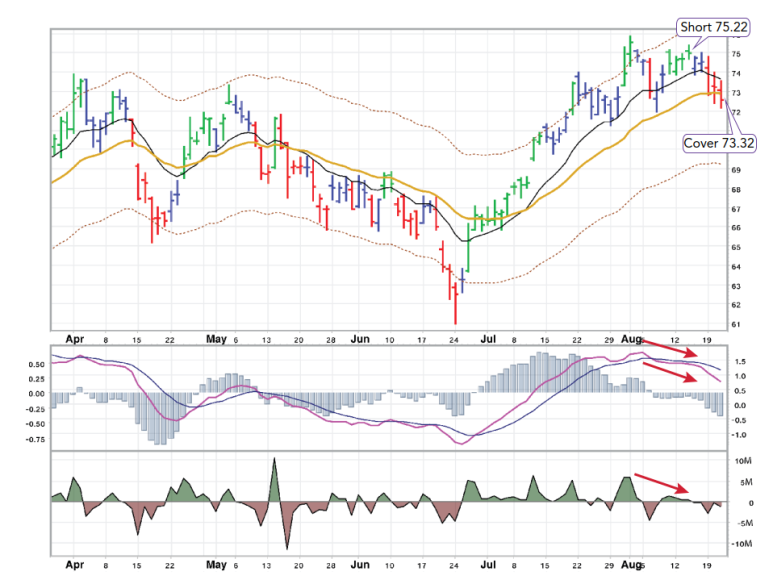

A Swing Trade

HES daily, 26- and 13-day EMA with 4% envelope, MACD Lines and MACD-Histogram

(12-26-9), the Impulse system, and 2-day Force Index.

전문 트레이더들은 매도하는 것만큼 매수하는 것도 편합니다. 신호는 비슷하지만 행동은 빠릅니다. 주식은 상승할 때의 속도의 두 배로 빠르게 하락합니다.

이 차트는 헤스 코퍼레이션 (HES) 주식을 공매도한 위치를 보여줍니다. 이는 단기 이중 저점을 그리며, 모든 지표에서 매도적 발산이 나타났을 때입니다. 주가가 두 EMA 사이의 가치 지역 바로 아래에서 정체되는 것으로 나타날 때 이익을 실현하고 보유한 포지션을 청산했으며, 지표들은 과매도 상태에 도달했습니다.

A Swing Trade near the Bottom

TRQ daily, 22- and 12-day EMA with 11% envelope, MACD Lines and MACD-Histogram

(12-26-9), and 20-day RSI.

이 거래는 네덜란드 출신의 장기 스파이커인 Peter D.가 제출했습니다. 그의 게시물 제목은 "저점 근처에서 낚시하기"였습니다.

- "주간 상황: 지표들은 큰 움직임을 보이지 않습니다. MACD는 매우 얕지만 양수이며 RSI는 천천히 개선되고 있습니다. 일간: MACD는 긍정적인 발산을 확인하려고 하고 있었으며 RSI도 마찬가지였습니다. 지난 주에 가격이 급락했지만 지원선 근처에서 멈추었습니다.

- "초기 진입을 최근 저점과 일치하게 $3.02에 설정했습니다. 이것은 월요일 아침에 달성되었으며, 이는 그 날과 그 주의 최저점보다 한 센트 높은 것으로 나타났습니다. 가격은 그날 하루의 고점 부근에 마감되었으며 화요일과 수요일에 계속 상승했습니다. 나의 목표는 수요일에 달성되었으며, 상승하는 동안에 달성되었습니다. 그 날의 나머지 시간 동안 일부 후퇴가 있었지만, 가격은 상당히 높은 수준에서 주간을 마감했습니다."

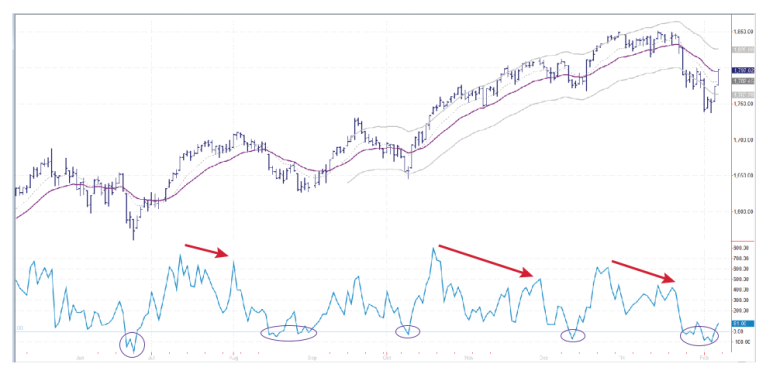

Trading Rules for NH-NL

NH-NL = New Highs − New Lows

- NH-NL—Daily Chart, Yearly Look-Back

S&P 500 daily, 26- and 13-day EMAs, Autoenvelope, NH-NL daily.

이 차트는 대부분 상승장이었던 주식 시장에서 매일 NH-NL을 추적합니다. 그럼에도 불구하고 모든 상승 트렌드는 반등에 의해 중단됩니다. NH-NL의 곰성 악화 패턴은 여기서 대각선 빨간 화살표로 표시되며, 다가오는 하락을 경고합니다. 이 신호들은 병사들이 후퇴하기 전에 장교들이 뒤로 물러나기 시작하기 때문에 나타납니다.

NH-NL이 부정적인 영역에서 긍정적인 영역으로 상승할 때, 여기서 보라색 원으로 표시됩니다. 이러한 신호들은 특히 S&P가 과매도 상태일 때, 즉, 하한 채널 선 근처일 때 특히 잘 작동합니다. 항상 독립적인 신호들이 서로 확인될 때 거래 신호가 특히 강력합니다.

- NH-NL—Weekly Chart

S&P 500 weekly, 26-week EMA, NH-NL weekly. Green line at +2,500, purple line at

−4,000.

주간 NH-NL이 -4,000 아래로 떨어지고 그런 다음에 그 수준을 넘어서면, 여기에 수직 녹색 화살표로 표시된 중요한 바닥을 명확하게 찍습니다. 이 차트는 11년간의 데이터를 다루며, 이 신호는 상품 시장과 곰장에서 모두 효과적입니다. 한 가지 예외가 있었는데, 그것은 2008년 10월과 11월에 있었으며, 세기의 최악의 곰장 기간에 발생했습니다(보라색 타원으로 표시됨). 어떤 시장 신호도 항상 100% 작동하는 것은 아니므로 생존과 성공을 위해 위험 관리가 필수적입니다.

빨간 대각선 화살표는 주요 곰장 발산을 표시합니다. 주간 NH-NL이 +2,500 수준에 닿으면 상승장을 확정시키고, 보정에도 불구하고 앞으로 더 높은 가격을 요구합니다.

Stocks above 50-Day MA

S&P 500 weekly and 26-week MA; Stocks above 50 MA with reference lines at 75% and

25%.

“50일 이동평균선을 넘는 주식” 지표가 극단적인 수준에 도달하면(75% 이상 또는 25% 이하) 그 수준에서 벗어나면, 중장기 트렌드가 가능한 전환점에 도달했음을 보여줍니다. 이 지표의 반전은 전체 시장에 신호를 보냅니다: 이 지표가 올라갈 때 매수하고 내려갈 때 매도하십시오. 2013년 후반에는 거의 끊임없이 상승하던 시장에서, 상승 반전에서의 매수 신호가 25% 이상의 수준에서 발생하기 시작했습니다. 이 신호는 모든 반전을 표시하지 않습니다 - 어떤 지표도 그렇지 않습니다 - 하지만 이 신호가 나타날 때 주의를 기울여야 합니다.

Advance/Decline Line

S&P 500 daily and the Advance/Decline line.

이 지표의 변곡점은 일반적으로 가격의 변곡점과 일치하지만 때때로 그보다 앞서 발생합니다. 이 조기 경고 기능은 A/D 선을 따라가야 할 가치가 있습니다. A 지점에서, 가격은 바닥을 긁어내고 새로운 저점을 찍는 반면, A/D 선의 상승 트렌드는 반등을 요구합니다. B 지점에서는 그 반대가 발생합니다 - 가격이 상승하는 반면, A/D 선의 하락은 하락을 요구합니다. C 지점에서, 가격은 계속 하락하고 있는 반면, A/D 선은 상승하고 반등을 요구합니다. 이러한 경고는 모든 변곡점에서 발생하지는 않습니다.

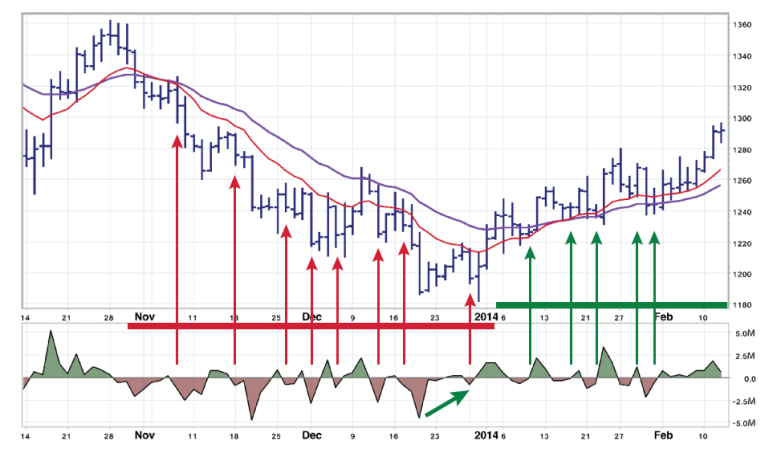

Using Weekly MACD-Histogram as the First Screen of Triple Screen

Gold weekly, with 26- and 13-EMAs and MACD-Histogram (12-26-9)

Triple Screen은 우리가 일일 차트를 보기 전에 주간 차트를 검토하도록 요구합니다. MACD-Histogram의 기울기는 그의 최근 두 막대 사이의 관계에 의해 정의됩니다. 이 지표는 기울기가 올라가면 매수 신호를 보내고 기울기가 내려가면 매도 신호를 보냅니다. MACD-Histogram의 기울기가 중앙선 아래에서 올라가면 최고의 매수 신호가 나타납니다. 그리고 기울기가 중앙선 위에서 내려가면 최고의 매도 신호가 나타납니다(32장에서의 지표 계절 참조). MACD-Histogram의 기울기가 올라가면(화살표 A, C, E), 우리는 오직 매수 쪽에서만 거래하거나 대기할 수 있습니다. 그 기울기가 내려가면(화살표 B, D), 우리는 오직 매도 쪽에서만 거래하거나 대기할 수 있습니다. C에서의 매수 신호는 A와 E에서의 신호보다 품질이 떨어집니다 - 왜냐하면 신호 C가 중앙선 위에서 발생했기 때문입니다. 여름보다 봄에 사는 것이 더 좋습니다. 차트의 오른쪽 끝에서, 추세는 매우 강합니다 - 왜냐하면 신호 E가 양적 발산으로부터 나왔기 때문입니다: 가격의 이중 바닥(A와 E)이 지표의 훨씬 더 얕은 두 번째 바닥과 함께 발생했습니다.

Daily Force Index—the Second Screen of Triple Screen

Gold daily, with 26- and 13-EMAs and 2-day Force Index. .

2일 EMA(Exponential Moving Average) Force 지수는 Triple Screen 거래 시스템의 두 번째 화면에 사용할 수 있는 여러 오실레이터 중 하나입니다. Force 지수는 중앙선 아래로 내려갈 때 매수 기회를 표시합니다. 중앙선 위로 올라갈 때 매도 기회를 표시합니다. 주간 추세가 상승할 때(여기서 녹색 수평 막대로 표시됨), 매수 신호만 사용하여 매입 포지션에 들어갑니다. 주간 추세가 하락할 때(빨간 수평 막대로 표시됨), 매도 신호만 사용하여 공매입 포지션에 들어갑니다. 상승 추세의 시작 전에(대각선 녹색 화살표로 표시됨), 거짓 하향 돌파와 함께 상승 발산을 주목하세요. 화면의 오른쪽 끝에서는 금과 대부분의 금 주식이 상승하고 있습니다. 저는 이들을 적극적으로 매입하고 있지만, 금 ETF는 매입하지 않고 있습니다. 호주 출신의 Traders' Camp 졸업생이 며칠 전에 다음과 같이 썼습니다: "XAU ETF를 구매했지만 NCM, 우리의 최대 금 채굴업체,에 의해 크게 앞서가고 있습니다. ETF에 대한 정상적인 시나리오인가요?" 네, 그렇습니다!

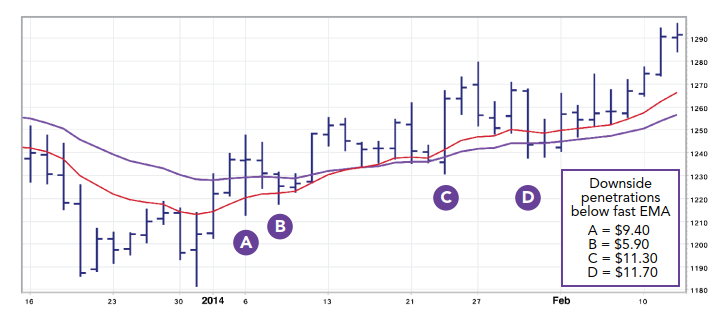

An Average Downside Penetration—the Third Screen of Triple Screen

Gold daily, with 26- and 13-EMAs.

2일 Force가 다시 0 위로 올라가기를 기다리지 않고, 0 아래로 하락할 때를 경고 신호로 사용하여 매수 신호를 더 선명하게 할 수 있습니다. 그런 다음 우리는 평균 하향 돌파를 사용하여 값 아래에 매수 주문을 배치할 수 있습니다.

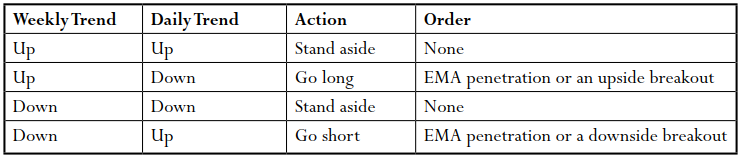

Triple Screen Summary

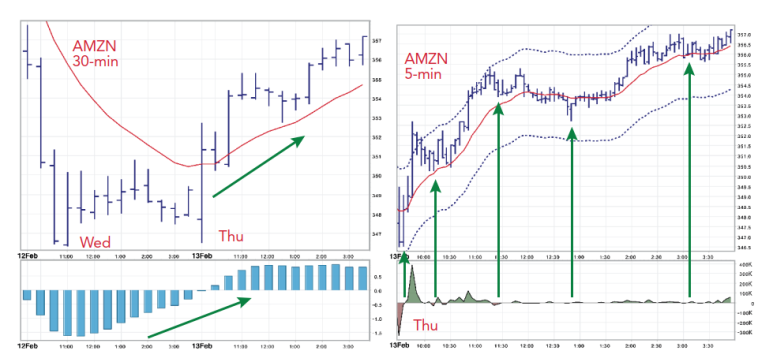

Triple Screen in Day-Trading

On the left: AMZN 30-min chart with a 13-bar EMA and 12-26-9 MACD-Histogram.

On the right: AMZN 5-min chart with a 13-bar EMA, 0.6% channel, and 2-bar Force Index.

Amazon.com, Inc. (AMZN)의 주식은 변동성과 유동성 때문에 인기 있는 거래 차량입니다. Triple Screen의 원리는 장기 차트에서와 마찬가지입니다. 여기서는 1 막의 각 막이 거래 30분을 나타내는 장기 차트가 장기 트렌드를 정의합니다. 이것이 상승할 때, 우리는 각 막이 거래 5분을 나타내는 단기 차트로 돌아갑니다. 그 중 2 막의 Force Index가 0 아래로 내려가면, 이것은 해일을 나타내는 파도를 표시하며, 더 낮은 가격에 구매할 수 있는 기회가 됩니다. 대략 95%의 가격을 포함하는 채널은 이익 목표를 설정하는 데 도움이 됩니다.

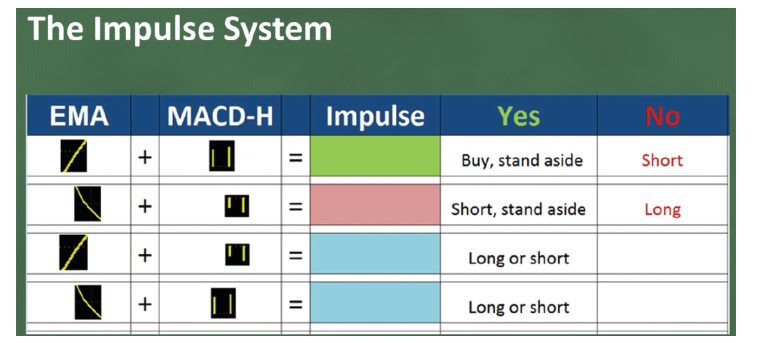

The Impulse System

- EMA가 상승하고 MACD-Histogram이 상승 (특히 0 아래) = 추세는 초록색, 상승장입니다. 공매도 금지, 매수 또는 기다리기 허용됨.

- EMA가 하락하고 MACD-Histogram이 하락 (특히 0 위) = 추세는 빨간색, 하락장입니다. 매수 금지, 공매도 또는 기다리기 허용됨.

- EMA가 상승하고 MACD-Histogram이 하락 = 추세는 파란색, 중립입니다. 아무 것도 금지되지 않습니다.

- EMA가 하락하고 MACD-Histogram이 상승 = 추세는 파란색, 중립입니다. 아무 것도 금지되지 않습니다.

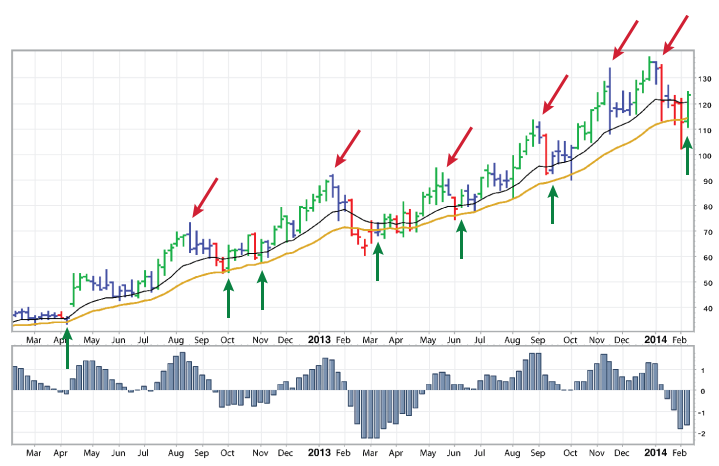

SSYS weekly with 13- and 26-week EMAs, 12-26-9 MACD-Histogram and the

Impulse system.

Impulse 시스템은 기술적이든 기본적이든 모든 거래 방법을 향상시킬 수 있습니다. 적층 제조 업계의 선두 기업 중 하나인 Stratasys, Inc.(SSYS)의 주식을 사용하여 예를 살펴보겠습니다. 2012년에 나는 적층 제조에 관한 세계 최초의 인기 전자책을 출판하면서 적층 제조의 주가 급등을 예측했습니다.

수직 녹색 화살표는 빨간색 막대 바로 뒤에 있는 막대를 나타냅니다. 빨간색 신호는 구매를 금지합니다. 매수하기 가장 좋은 시기는 빨간색 신호가 사라진 직후입니다. 이 녹색 화살표가 차트 오른쪽 가장자리의 매수 신호를 포함하여 여러 중간 바닥을 식별하는 방법을 관찰할 수 있습니다. 객관적인 방법을 사용하면 하락이 멈추자마자 매수에 대한 자신감을 얻을 수 있습니다.

Impulse 시스템은 또한 이익 창출을 위한 최적의 영역을 식별합니다. 기울어진 빨간색 화살표는 값에서 멀리 떨어진 일련의 녹색 막대 뒤에 나타나는 파란색 막대를 가리킵니다. 이는 강세 활동이 혼잡하다는 것을 의미합니다. 이는 포지션을 청산하고 다음 매수 기회를 기다리는 적절한 시기입니다.

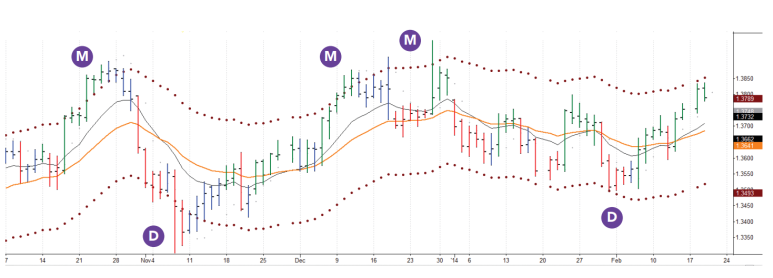

Channels: Autoenvelope

Euro futures, with 26- and 13-day EMAs, the Impulse system, and Autoenvelope

이 차트는 2014년 3월 유로화 선물(ESH14)의 최근 몇 달간 거래를 보여줍니다. 선물은 불투명한 외환 거래에 비해 더 높은 투명성과 정확성을 제공합니다. 나는 통화 거래에 참여할 때마다 통화 선물을 선호합니다.

워렌 버핏(Warren Buffet)은 주식 시장을 조울증 환자로 묘사한 것으로 유명하며, 이는 비주식 시장에도 적용됩니다. 여기에서 유로가 해당 가치의 위아래로 변동하는 것을 볼 수 있습니다. 상위 채널 라인을 초과하면 시장 활력("M"으로 표시)을 나타내고 하위 채널 라인 아래로 떨어지면 시장 침체("D"로 표시)를 나타냅니다.

버핏은 많은 사람들이 미스터 마켓의 기분에 좌우된다는 점을 강조합니다. 그들은 그가 활기차면 매수하고 낙담하면 매도하는 경향이 있습니다. 채널을 구성하면 시장의 감정 상태를 진단하고 영향을 받지 않을 수 있습니다. 나의 확고한 규칙 중 하나는 상단 채널선 위에서 매수하거나 하단 채널선 아래에서 공매도를 삼가하는 것입니다. 이 접근 방식으로 인해 폭주 추세를 놓칠 수 있지만 안전성은 크게 향상됩니다. 차트의 오른쪽 가장자리에서 유로화는 상단 채널선에 가까워지고 있으며 이는 조울증이 발생할 가능성이 있음을 시사합니다.

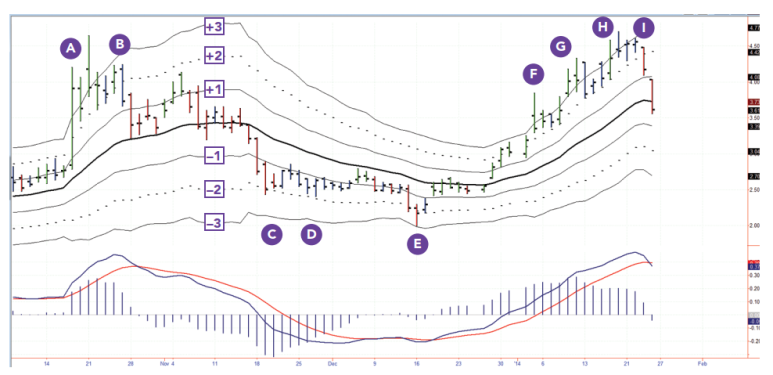

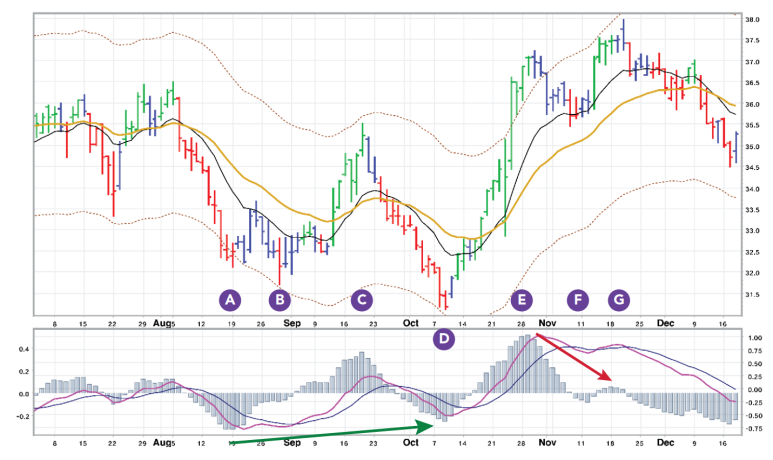

Multiple ATR Channels

RSOL daily with 21-day EMA and 1-, 2-, and 3-ATR channels, MACD-Histogram 12-26-9,

and the Impulse system

RSOL(Real Goods Solar, Inc.)의 이 차트는 몇 달 간의 시장 활동을 보여줍니다.

- A 영역 - 주의: 가격이 +3 ATR을 넘어 확장되어 상승 추세가 극단에 도달했음을 나타냅니다.

- B 영역 - 매도: 가격이 +2 ATR 이상을 유지하지 못하여 매수 포지션에서 차익실현을 촉발합니다.

- C 영역 - 경고: 하락이 -2 ATR에서 중단되어 잠재적인 바닥 과정을 암시합니다.

- D 영역 - 확인된 경고: 가격이 -2 ATR 이상으로 유지되어 바닥 형성 가능성을 나타냅니다.

- E 영역 - 매수: 거짓 하락 돌파가 -3 ATR에 도달하고 해당 레벨에서 반등합니다.

- F 영역 - 주의: 가격이 +3 ATR을 위반하므로 +2 ATR이 유지되는지 경계해야 합니다.

- G 영역 - 주의: 가격은 +3 ATR을 초과하므로 +2 ATR이 유지되는지 모니터링해야 합니다.

- H 영역 - 또 다른 주의 사항: 가격은 +3 ATR을 유지하므로 +2 ATR이 유지되는지 관찰해야 합니다.

- I 영역 - 매도: 가격이 +2 ATR 이상을 유지하지 못하여 매수 포지션에서 차익 실현으로 이어집니다.

Combining Channels and MACD Signals (중요한 Trading 방법)

SIX daily with 26- and 13-day EMAs, 6% channel, MACD-Histogram 12-26-9, and the

Impulse system

이 차트는 Six Flags Entertainment Corporation(SIX)의 수개월 간의 거래 활동을 보여줍니다.

- A 영역: 가격이 하단 채널선에 도달했지만 MACD 히스토그램의 신저점은 이 최저치를 다시 테스트하거나 초과할 것임을 시사합니다.

- B 영역: 채널 라인이 거부되어 앞으로 랠리가 일어날 가능성이 있음을 나타냅니다.

- C 영역: 가격이 상단 채널선에 도달한 후 하락하여 반전 가능성을 시사합니다.

- D 영역: 매수 신호. 가격이 하단 채널선에 도달했고, MACD 히스토그램에서 저점 A와 D 사이에 강세 다이버전스가 있으며 이는 C를 돌파한 것으로 확인됩니다.

- E 영역: 가격이 상위 채널선에 도달했지만 MACD 히스토그램의 새로운 최고 기록은 이 최고치가 다시 테스트되거나 초과될 가능성이 있음을 시사합니다.

- 영역 F: 가치로의 복귀가 완료되었습니다. MACD-히스토그램이 0 아래로 떨어지면서 약세 다이버전스 가능성이 설정됩니다. 그래도 이전 고점을 다시 회복하기 위해 매수하는 것을 고려해 볼 수 있습니다.

- G구역: 매도 및 공매도. 가격이 상단 채널선에 도달한 반면, MACD 히스토그램은 고점 E와 G 사이에 약세 다이버전스를 보여주며 이는 F의 돌파로 확인됩니다.

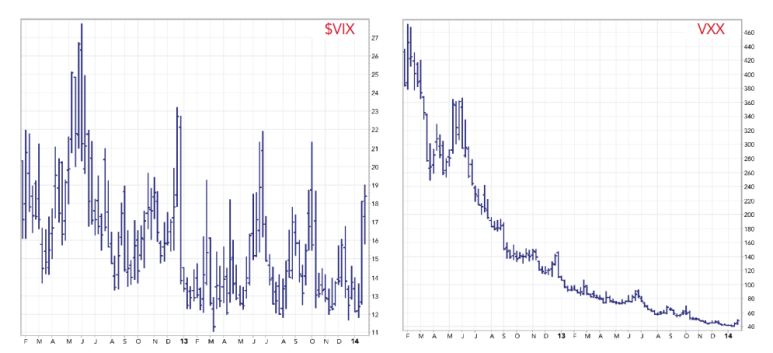

Tracking Volatility: Reality and Fantasy

$VIX, the volatility index, and VXX, a volatility ETF, weekly.

특히 변동성과 같이 중요한 것을 추적할 때 동일한 기간을 다루는 두 개의 차트가 어떻게 그렇게 다른 궤적을 나타낼 수 있는지는 놀랍습니다. 왼쪽 차트는 변동성 지수 $VIX를 보여줍니다. 이 지수는 지난 2년 동안 10대 초반과 20대 중반 사이를 오갔으며 2008년 약세장 동안 잠시 80달러 이상으로 급등했습니다. 트레이더들은 종종 "VIX가 높으면 매수하는 것이 안전하고, VIX가 낮으면 천천히 매수하라"는 말을 고수합니다.

반면, 오른쪽 차트는 변동성과 연계된 ETF인 VXX의 성과를 나타내고 있습니다. 놀랍게도 VXX는 같은 기간 동안 꾸준히 하락하여 가치가 90% 하락했습니다. $VIX와 VXX 간의 이러한 차이는 ETF와 같은 금융 상품을 통해 변동성을 추적하는 과제를 강조합니다.

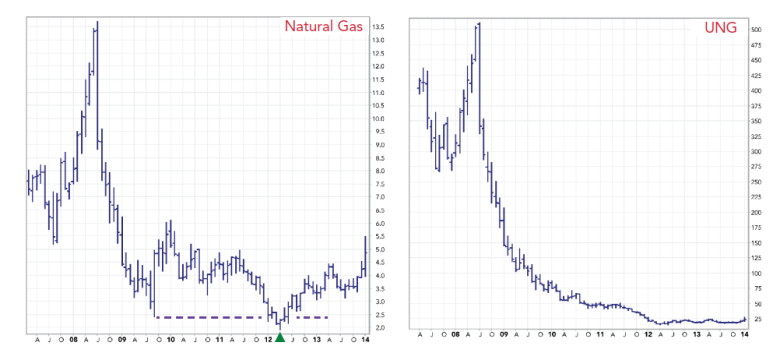

Natural Gas Spot and UNG, a natural gas ETF, monthly

왼쪽 차트는 천연가스 현물 시장의 가격을 표시하며 약세장이 시작되기 전인 2008년에 $13.5 근처에서 최고점에 도달했습니다. 이러한 하락세는 이중 바닥 형태로 정점에 이르렀습니다. 특히 2012년에는 2달러 부근에서 잘못된 하향 이탈이 발생하여 매수 기회를 알렸습니다. 선물 차트(표시되지 않음)는 현물 차트를 밀접하게 반영하지만 오른쪽의 천연가스 ETF인 UNG는 다른 이야기를 전합니다. UNG는 $500 위에서 $20 이하로 장기간 하락했습니다. 이 하강 내내 수많은 친구와 고객이 바닥 시간을 맞추려고 시도하는 동안 발생한 손실에 대해 이야기했습니다.

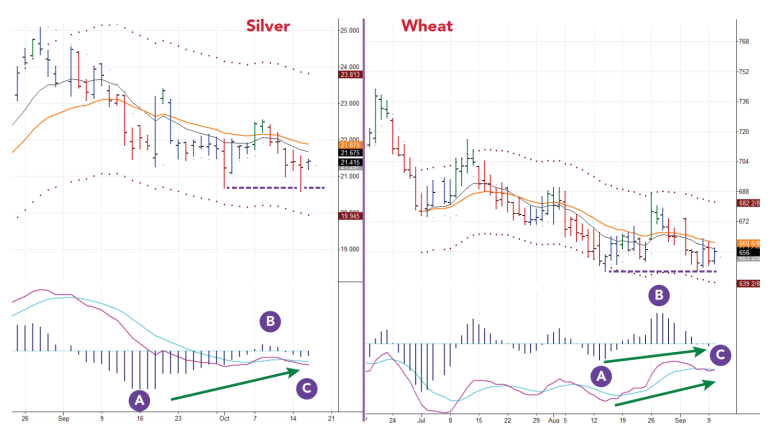

The 2% Rule in Futures—Silver and Wheat

Daily charts with 13- and 26-day EMAs and Autoenvelopes. The Impulse system and MACD-

Histogram 12-26-9.

당신이 이 차트의 오른쪽 가장자리에서 은을 사고 싶다고 가정해 봅시다. 가격은 이중 바닥을 그렸으며, 잘못된 하향 돌파가 있었습니다. MACD-Histogram은 상승적 발산을 그렸습니다. Impulse 시스템이 파란색으로 전환되어 매수를 허용합니다. 근접 선물 계약은 닫히기 몇 분 전에 $21.415에 거래되었습니다. 만약 매수한다면, 이익 타겟은 EMA에서 상단 채널 라인까지의 중간인 $23 근처가 될 것입니다. 손절은 가장 최근 저점인 $20.60에서 이루어질 것입니다. 이는 1온스당 약 $0.815의 위험을 감수하고 1.585/온스 정도를 얻으려고 하는 것입니다. 이는 2:1의 수익/위험 비율로서 수용할 만한 수치입니다. 이 거래를 진행할 수 있습니까? 절대로 그렇지 않습니다! 계약당 $0.815의 위험은 은 1계약이 5,000 온스를 커버하기 때문에 총 위험이 $4,075에 이르게 됩니다. 기억하세요, 최대 허용 위험은 $1,000입니다. 만약 이 거래를 하고 싶다면, 당신은 미니계약 하나를 사도록 선택할 수 있습니다. 이것은 단 1,000 온스의 은을 커버하므로 $815의 위험을 감수하게 됩니다. 합리적인 거래를 위해 가장 좋은 소망을 전합니다. 이제 당신이 이 차트의 오른쪽 가장자리에서 밀을 사고 싶다고 가정해 봅시다. 기술적인 상황은 유사합니다: MACD-Lines와 MACD-Histogram의 상승적 발산이 있는 이중 바닥입니다. Impulse 시스템이 파란색으로 전환되어 매수를 허용합니다. 닫히기 직전에 가격은 658센트 근처에 있습니다. 당신이 거기에 진입한다면, 목표는 상단 채널 라인인 680센트 근처가 될 것입니다. 손절은 최근 저점인 652센트로 이루어질 것입니다. 당신은 1부당 10센트의 위험을 감수하고 1부당 약 22센트를 얻으려고 시도할 것입니다. 이는 은과 유사한 2:1의 수익/위험 비율입니다. 이 거래를 진행할 수 있습니까? 그렇습니다! 계약당 10센트의 위험은 밀 1계약이 5,000 부쉘을 커버하기 때문에 총 위험이 $500이 됩니다. 기억하세요, 최대 허용 위험은 $1,000입니다. 만약 매우 매수 쪽이라면, 당신은 두 개의 계약을 사도록 선택할 수 있습니다. 여러 시장의 기술적 모습이 유사해 보일 수 있지만, 선물 거래 시에는 자금 관리 규칙에 기반하여 거래 여부를 결정해야 합니다.

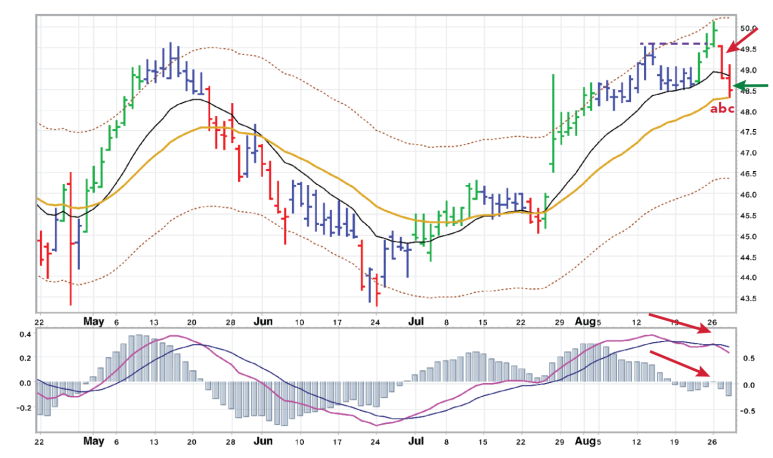

Swing Trade: Taking Profits in the Value Zone

VRSN with 13- and 26-day EMAs, the Impulse system, and a 4% envelope. MACD 12-26-9

이 VeriSign Inc. (VRSN)의 공매도 기록은 제 거래 저널에서 나온 것입니다. 이것은 "거짓 돌파와 발산" 전략을 위해 개발된 여러 주식 중 하나였습니다. 이 차트의 마지막 세 날은 a, b, c로 표시되어 있습니다. "a"날에 VRSN은 돌파하여 저항선 위로 닫혔습니다. 이전의 수평 대시 선으로 표시된 것입니다. 한편 MACD-Histogram은 심지어 제로 위로 상승하지 못했습니다. 다음 날 "b"라고 표시된 날에 VRSN은 주황색 선 아래에서 개장하여 이전 날이 거짓된 상승 돌파였음을 보여주었습니다 (어떤 사람들은 이를 업퍼스트라고 할 것입니다). MACD-Histogram이 아래로 틱이 내려가면서 곰세 발산이 생성되자마자, 패턴이 완료되었고 즉시 공매도를 시작했습니다. VRSN은 하루 종일 계속해서 하락하고 마감했습니다. 다음 "c"로 표시된 날에는 베이스를 형성하려고 했으며, 이미 일일 가격이 가치 구간에 있었기 때문에 충분하다고 판단하여 공매도를 보유하는 것이 적절하지 않다고 결정했습니다. 3,000 주에 대한 82 센트의 이익을 보고 수수료를 제외하고 $2,460을 벌었습니다. 더 오래 보유함으로써 더 많은 이익을 올릴 수 있었지만, 스윙 거래에서 빠른 실적이 느린 달러보다 나은 것입니다. 가치 구간에서 이익을 취하는 것은 불확실성 수준을 줄이고 거래가 위험에 처하는 시간을 줄입니다.

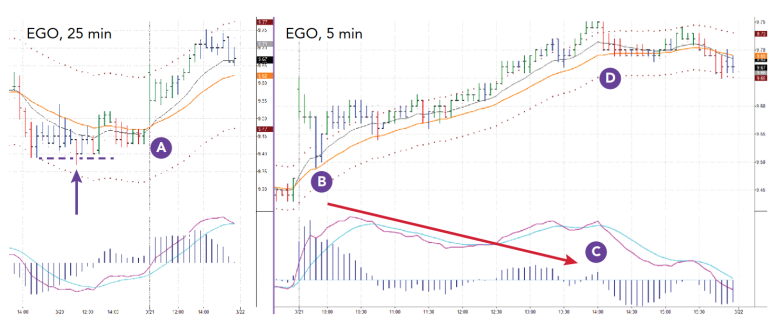

Taking Profits of a Day-Trade near the Upper Channel Line

EGO 25- and 5-minute charts with 13- and 26-bar EMAs, the Impulse system, and

Autoenvelope. MACD 12-26-9

이 Eldorado Gold Corp. (EGO)의 매수 기록은 제 거래 저널에서 나온 것입니다. 이것은 데이 트레이딩과 이익 실현을 위해 Triple Screen을 사용하는 것을 보여줍니다. EGO를 사는 전략적 결정은 25분 차트에서 이루어졌으며 이곳에서 이동 평균이 상승으로 돌아가고 Impulse 시스템이 녹색으로 변경되었습니다 (이전 날에 거짓된 하향 돌파가 있었음을 유의하십시오. 이것은 이 주식이 하락하려고 하지 않고 반등할 준비를 하고 있는 것을 나타냅니다). 여기서 제 거래 전략은 "가치로의 회귀"였으며, 이를 5분 차트에서 실행했습니다. 가격이 개장시 격차가 나타나고 나중에 가치 구간으로 추락했기 때문입니다 (영역 B). $9.51에서 매수 포지션을 취했으며, 초기 목표는 $9.75, 25분 차트의 상단 채널 라인 부근이었으며, $9.37에 중지했습니다. 거의 2 대 1의 리워드 / 리스크 비율이었습니다. 이것은 데이 트레이드였기 때문에 하루 종일 화면을 유지했습니다. 우선, 상승 트렌드가 너무 강할 때 이를 하룻밤 유지하기를 고려했지만, 이후에 부정적인 발산이 발생하기 시작했고 (영역 C), $9.75에 판매 주문을 넣었습니다. 그것은 그날의 최고치가 되었고, 내 주문은 채워지지 않았습니다. 가격이 5분 차트에서 부정적인 발산으로부터 하향으로 돌아가면서, 판매 주문을 $9.70으로 낮추려고 애썼습니다. 그것이 채워졌고, 나는 마감 전에 이익을 내어왔습니다. 2,000주에 대한 19센트의 이익을 얻어 몇 시간 안에 $380을 벌었습니다.

Setting a Profit Target for a Long-Term Trade at the Resistance Level

IGOI with 13- and 26-day EMAs, the Impulse system, and a 4% envelope. MACD 12-26-9

주간 차트의 오른쪽 끝에서 iGo, Inc. (IGOI)는 조금 넘어 $3에서 거래되고 있으며 상승하는 EMA가 새로운 상승 트렌드를 확인하고 있습니다. 이전 주요 고점은 $60 이상이었습니다 (캉가루 꼬리에 주목하십시오), 최근의 중간 랠리 두 건은 모두 실패했으며, 가장 최근의 것은 $15 부근에 있었으며, 이전 것은 $22 부근에 있었습니다 (모두 보라색 점선으로 표시됨). 이것이 새로운 상승 트렌드의 시작이라면, 첫 번째 이익 목표를 $15 부근으로 설정하는 것이 합리적일 것입니다. 그 다음은 $22 부근으로 설정할 수 있습니다.

False Downside Breakout with a Bullish Divergence

SLB daily with 13- and 26-day EMAs and a 6% envelope. Impulse system with MACD-

Histogram 12-26-9.

내 트레이딩 저널에서 추출한 이 차트는 강세 또는 약세 다이버전스가 있는 잘못된 돌파인 "01 FB + BD"로 약칭되는 스윙 트레이드 전략의 거의 완벽한 실행을 보여줍니다. Schlumberger, Ltd.(SLB)는 뚜렷한 하락 추세에 굳건히 자리를 잡았으며, A 지점에서 신저점에 도달했을 때 장기 하락 추세 속에 또 다른 바닥에 불과한 것처럼 보였습니다. 나는 MACD-히스토그램의 원으로 표시된 전체 영역을 0선 위로 교차한 적이 없기 때문에 단일 바닥으로 간주합니다. B 영역에서는 상황이 더욱 흥미로워졌습니다. MACD-히스토그램이 중심선 위로 급등하여 사실상 "약세장을 무너뜨렸습니다." 주간 임펄스 시스템(미도시)은 그때까지 빨간색이었지만, B지역에서는 파란색으로 변해 구매 금지가 해제됐다. C 영역에서는 SLB가 새로운 저점으로 하락했지만 MACD는 훨씬 더 얕은 저점으로 하락하여 상승 다이버전스의 발판을 마련했습니다. C 영역의 여러 빨간색 막대에 이어 첫 번째 파란색 막대를 주의 깊게 살펴보세요. MACD-히스토그램이 표시되어 강세 다이버전스가 마무리되는 지점입니다. 또한 해당 막대는 보라색 점선으로 표시된 하향 돌파 수준 위에서 반등하여 마감되었으며, 따라서 잘못된 하향 돌파로 간주되던 이전 막대가 무효화되었습니다. 나는 수직 녹색 화살표로 표시된 막대에서 마감을 기다리지 않고 시장에 진입하여 $60.80에 2,000주를 구매하고 $59.12에 정지했습니다. 4일 후, 가격이 상단 채널선과 이전 고점 수준에 가까워지면서 이익을 얻기 시작했습니다. 나는 66.55달러에 1,000주를 매각했고 다음날 나머지는 67달러에 매각했습니다(둘 다 빨간색 화살표로 표시됨). 나는 5거래일 만에 주당 거의 6달러, 커미션 전 총 11,950달러를 확보했습니다. 이 거래는 시스템의 효율성을 잘 보여줍니다. 이 차트는 거래할 주식과 선물을 검색하는 데 도움이 됩니다. 나는 A지점에서 바닥을 완성하고 B지점에서 고점을 완성했으며 바닥 C로 진화할 수 있는 것으로 하락하고 있는 종목을 찾습니다. 또한 주간 차트의 Impulse 시스템은 구매를 방해할 수 있으므로 배경이 빨간색이어서는 안 됩니다.

MACD-Histogram Semiautomatic Divergence Scanner

WFM daily with 13- and 26-day EMAs. Impulse system with MACD-Histogram 12-26-9.

Red dots—potential or actual bearish divergences. Green dots—potential or actual bullish divergences

우리는 MACD 히스토그램과 그 차이를 자세히 살펴보았고 이 책 전체에서 이 패턴을 여러 번 재검토했습니다. 완전히 형성된 분기를 기다리는 대신 이 반자동 스캔은 잠재적 분기의 A와 B 부분이 완료된 주식을 식별합니다. C 부분(두 번째 상단 또는 하단)이 구체화되기 시작하면 이 스캔에서는 막대 위에 빨간색 점이나 막대 아래에 녹색 점이 표시되기 시작하여 분기 가능성을 나타냅니다.

Whole Foods Market, Inc.(WFM)의 차트는 스캐너가 자동 거래 생성기가 아니라는 것을 보여줍니다. 이는 감시자 역할을 하며 이 시장이 매수 또는 매도 거래에 적합할 가능성을 경고합니다. 그러한 신호를 받으면 거래자는 주식을 분석하여 차이가 확인되는 수준을 결정한 다음 그에 따라 진입, 목표 및 중지 수준을 설정해야 합니다.

결론 요약 :

A Journey without an End: How to Continue Learning

심리, 전술, 리스크 관리 및 기록 유지와 같은 중요한 거래 주제를 다뤘습니다. 그러나 성공적인 트레이더가 되기 위해서는 단 한 권의 책을 읽는 것보다 더 많은 시간이 필요합니다. 얼마나 오래 걸릴 것으로 생각하십니까? 당신도 들어봤을 것입니다. 10,000이라는 거대한 숫자입니다. 일부 저자들에 따르면, 전문 분야나 스포츠와 같은 주요 활동에 전문가가 되기 위해서는 이만큼의 시간이 필요하다고 합니다. 만약 이게 사실이고, 매주 40시간을 투자한다면, 50주에 걸쳐 5년이 걸립니다. 만약 매주 20시간만 투자할 수 있다면, 10년이 걸립니다. 이는 무서운 생각입니다. 당신이 성공적인 경력을 쌓은 다른 분야에서 거래에 참여했다면, 공학, 농업 또는 비즈니스와 같이, 이미 많은 시간을 투자했을 것입니다.

이제 인생의 이 단계에서 새로운 프로젝트에 10,000시간을 더 투자하고 싶습니까? 이러한 전망에 두려움을 느끼기 전에, 전혀 다른 숫자를 공유하겠습니다. 그것은 20시간입니다. 이 숫자는 "첫 20시간: 어떤 것이든 빨리 배우는 법"이라는 책에서 옵니다. 저자 조시 카프먼은 세계적인 전문가가 되는 데는 몇 년이 걸리지만, 대부분의 분야에서 기본 수준의 능력을 짧은 시간 안에 얻을 수 있다는 합리적인 주장을 합니다. "새로운 것을 연습하는 초기 시간은 항상 가장 좌절스럽습니다. 새로운 언어를 배우거나 악기를 연주하거나, 골프를 치거나, 훌륭한 사진을 찍는 것이 어렵기 때문입니다. TV를 보거나 인터넷을 서핑하는 것이 훨씬 더 쉽습니다." 그는 쓴다. 새로운 기술을 배우려면 전문가를 찾고 그들의 자료를 활용하며, 실행 계획을 작성하고 어떠한 방해도 받지 않고 공부하고 연습하는 절대적인 헌신이 필요합니다. 단 20시간의 집중된, 의도적인 연습만으로도 여러 분야에서 거의 제로에서 시작하여 합리적인 수준의 성과를 거둘 수 있습니다. 카프먼은 바람서핑과 웹사이트 프로그래밍을 비롯한 여러 가지 새로운 기술을 익히는 데 20시간을 썼다고 설명합니다. 비교적 복잡한 활동을 시작한다면 비행 같은 활동을 시작한다면 지상학교와 함께하는 처음 몇 번의 수업에서 지상학교와 함께 20시간이면 충분합니다. 이것은 당신을 비행사로 만들지는 않겠지만, 50시간의 비행 시간은 당신에게 사선 비행 자격증을 줄 것입니다. 기본 거래 기술을 마스터하는 데 필요한 시간은 비행과 가깝지만 10,000시간에 더 가깝습니다. 거래의 지적 요구는 높지 않습니다. 결국, 우리는 오직 다섯 가지 숫자만 다룹니다 - 시가, 고가, 저가, 종가 및 거래량.

주요 어려움은 감정에서 옵니다. 거래는 욕심과 두려움과 같은 강력한 감정을 일으킵니다. 신규 트레이더들은 돈에 초점을 맞추고 수익이 어떤 것을 사올지를 꿈꾸며 조심을 버립니다. 그들은 감당할 수 있는 만큼 많은 주식을 사고 마진을 두 배로 올립니다. 기쁨으로 가득 차면서 아무런 거래 계획도 작성하지 않습니다. 거래가 그들에게 반대되면, 그들의 감정은 욕심에서 두려움으로 변합니다. 이것이 그들이 얼어붙는 순간이며, 시장이 그들의 계좌를 내리막으로 밀어내는 때입니다. 기술적으로는 거래가 그리 어렵지 않습니다. 심리적으로는 행성에서 가장 어려운 게임입니다. 거래의 스트레스를 줄이려면 몇 가지 중요한 사항을 염두에 두세요. 당신의 거래 인생은 다음 규칙을 따르는 데 달려 있습니다.

- 배우면서 작은 규모로 거래하세요.

- 거래 중에 돈을 세지 마세요.

- 주로 2% 규칙과 같은 리스크 관리 규칙을 사용하세요.

- 당신의 계획을 작성하세요, 특히 이 세 가지 숫자: 진입, 중지 및 목표.

- 거래일지를 작성하고 매월 적어도 한 번 검토하세요.

대부분의 트레이더들은 매우 고립되어 있으며 다른 사람들이 어떻게 자신들의 기술을 연습하는지 볼 기회가 없습니다. 이러한 고립은 충동적인 거래에 기여합니다. 책의 모든 규칙을 위반하고 거친 실수를 저지르는 개인 트레이더는 다른 사람들에게 보이지 않습니다. 아무도 그가 문제에 빠지지 않도록 경고하지 않을 것이며, 좋은 거래에 대한 칭찬도 받지 않을 것입니다. 옛날에는 우리의 중개인이 우리가 무엇을 하고 있는지 알고 있었지만, 이제 우리는 온라인으로 주문을 합니다. 귀하의 거래에 관해 당신에게 연락할 수 있는 유일한 인간은 중개 회사의 마진 콜입니다. 그에게 전화나 이메일을 받는 것은 좋은 소식이 아닙니다. 저는 당신이 결코 마진 콜을 받지 않길 바랍니다. 좋은 돈을 나쁜 돈 뒤에 던지는 일을 하지 않도록. 귀하의 고립에서 벗어나서 좋은 트레이더들이 무엇을 하는지 보고, 귀하의 성과에 보상을 받으려면 SpikeTrade.com을 살펴보시기 바랍니다 - 나와 내 친구 케리 러브 노른이 운영하는 웹사이트입니다. 거기서 트레이더들은 아이디어와 조언을 공유하고, 우호적인 경쟁에 참여하며, 서로의 거래에 댓글을 달고 있습니다. 우리는 여러 사람들이 상당히 기본적인 수준에서 참가하여 자발적으로 선택한 픽을 제출하고 성과 보너스를 받으며 진지한 트레이더가 되는 것을 자주 보고 있습니다. 성공을 빕니다. 거래는 지구상에서 가장 어려운 추구 중 하나이지만, 매우 보상적인 끊임없는 모험이 될 수 있습니다. 저는 수십 년 동안 이 여정을 하고 있으며, 시장이 다시 개장되는 매주 월요일을 기다리고 있습니다. 거래로 인해 자유로워졌지만, 가끔 실수를 하고 있음을 인지하고 내 디시플린에 집중해야 합니다. 내일 나보다 똑똑해질 권리를 보유하고 있습니다. 이것은 훌륭한 여정이며, 함께 나누기를 고대합니다.

나 스스로의 다짐

- 무작정 남의 이야기를 듣고 거래하지 말 것

- 공부했는데 이해되지 않는 기업에 투자 하지 말 것

- 주식시장에서 그 어느 누구도 믿지 말고 항상 의심해 볼 것(지인, 뉴스, 전문가 등등). 본인이 공부하고 분석하고 이해한 것에만 투자할 것.

- 작은 금액으로 시작하여 실패를 많이 해볼 것. 100만원으로 최소 1년이상 거래해 볼 것. --> 거래 실패가 주식시장에서 최고의 스승임을 금방 알게 될 것임.

- 실패했을때 그 이유를 반드시 분석하고 다음에 같은 실수를 반복하지 말 것

- 감정을 다스릴 것. 충동 매매 금지 -> 장시작후 9:30분까지는 거래 관망하고 그 이후에 거래 할 것. 오후 장에서는 3시부터거래 할 것.

- 그 기업에 대한 정말 100% (99.9%도 안됨) 확실한 증거들이 없는 한 마진거래 (신용, 미수) 하지 말 것

- 장기투자는 미국에서만 할 것

'주식기초공부' 카테고리의 다른 글

| Market Wizards_Jack Schwager [David Ryan에 관하여] (0) | 2024.06.21 |

|---|---|

| 주식투자_최소한 이것만은 확인하자 (0) | 2024.06.21 |

| 성공투자를 위한 5가지 원칙_팻도시(The Five Rules For Successful Stock Investing_Pat Dorsey) (0) | 2024.06.21 |

| 꼭알아야 할 챠트패턴_20240601 (0) | 2024.06.21 |

| 기술적 분석 #3편 (Encyclopedia of Chart Patterns 3rd Edition - Thomas Bulkowski) (0) | 2024.06.20 |